陸東:五月買貨

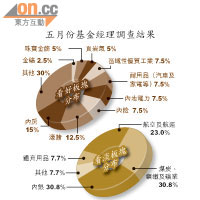

港股四月份結束連續兩個月跌勢,恒生指數首四個月更倒升0.35%。不過,傳統上股市有「五窮、六絕、七翻身」之說,同時○三年至去年期間,五月份跌市比率達六成,投資者應遵從傳統智慧五月沽貨(sell in May),還是繼續持貨(hold in May)或買貨(buy in May)?本報向12名基金經理進行調查,顯示選擇「buy in May」及「hold in May」基金經理各佔五成,反而沒有基金經理選擇「sell in May」。當中Look's Asset Management董事總經理兼投資總監陸東選擇「buy in May」,主要原因是港股估值依然偏平,恒指顯著下挫空間有限。

針對股市名句「sell in May and go away」,Look's Asset Management董事總經理兼投資總監陸東接受本報訪問時直言:「唔好信埋啲婆仔嘢!」現時港股估值偏平,恒指顯著下挫空間有限,旗下大中華股票基金續以買貨為主,看好高息類股份跑贏大市,更透露組合內淨長倉60%,現金約20%。

「美股爆煲機會唔大」

陸東對美股亦感樂觀,「現時美股唔算平,但都唔算貴,下半年再升唔出奇,總之爆煲機會唔大。」美國經濟及家庭收入增長有問題,但美國企業沒有問題,不少大型企業負債水平低、現金流強勁、派息率高,例如蘋果公司、可口可樂、寶潔、沃爾瑪,大部分盈利來自世界各地,受美國經濟及債務問題影響有限。

看淡中日 印銀紙無用

不過,他看淡中國及日本股市,「今年初起,中國企業利潤增長勢頭轉差,加上歐美等地對工業原材料需求減少,料之後較難持續增加,同時內地產能過剩需長時間消化,種種因素令下半年A股漲幅不會太雀躍。」

日股方面,陸東直言:「唔信日本量寬會令經濟復甦,2%通脹目標不可能達到,因為通脹建基於企業盈利增長、家庭收入增加,但見唔到日本有上述兩種情況。」直言不會投資日股。他續表示,不少財政結構有問題或負債嚴重的國家如美國、日本,救市方法離不開大量印銀紙,令息口近乎零,務求引發通脹,可是當市場上貨幣供應顯著增加,不代表貨幣流轉速度同時加快,由此可見量寬只是個「死胡同」做法。

高息股值博 內險抵買

選股方面,陸東說:「高息類股份如長建(01038)屬穩陣之選,相信有關板塊今年會跑贏大市;內地調控樓市政策不斷,然而樓市照升如儀,因剛性需求強大,只要居民入息增幅快過樓價就沒有問題,在眾多內房股當中,較喜歡潤地(01109)及世房(00813)。」

若投資者相信中國經濟能積極復甦,意味A股會受惠,可考慮內險股,因保險公司會將部分資金用作投資,財險(02328)及國壽(02628)估值較便宜;相反,友邦(01299)及保誠(02378)估值偏高,值博率較低。

受制倡儉 避高消費股

陸東又表示,現時內地嚴格執行反貪腐,料中港兩地高端消費品市場會受影響,呼籲投資者不宜沾手有關板塊。與此同時,他建議投資者現階段不宜沾手本港地產股及銀行股,原因是「政策唔就需要避一避」;內銀股存在結構性問題,例如政策、壞帳,投資者可視之為長線收息選擇,但要接受未來派息率會下跌。

他又表示,若一般散戶理性不足,加上沒有時間做功課,不如投資交易所買賣基金(ETF),「買大市好過買股票」,「如果投資者認定現時港股估值係平,並且可接受派息率約三至四厘,不如買入盈富基金(02800),因波動少、風險低。」