理財Campus:穩陣投資要息避險

財政預算案再宣布推出香港政府通脹掛鈎債券(iBond),回顧首批三年期的iBond至今已三次派息,如果持有至今,累積總回報逾10%。隨通脹預期減低,第三批iBond的息率相信未必如以往般吸引,不過iBond賣點是風險極低,市場上又有甚麼風險、回報一樣跑得贏iBond的投資資產?

較進取之選:買REITs做地主收租

不少投資者都會視物業投資為抗通脹的金科玉律,但磚頭昂貴,不夠資金買物業的投資者就會選擇投資房地產投資信託基金(REITs)收息,總回報分分鐘比iBond高幾倍。

蘇沛豐指,REITs的派息政策,規定必須將至少九成來自租金的利潤分派股東,加上香港的資產價格持續高企,對租金收入有支持。

無懼宏觀經濟波動

他指,領匯(00823)持有多個屋邨商場及停車場,宏觀經濟對這類物業租金影響不大,是為穩陣之選,但因為領匯去年股價大升,拉低股息率至近3厘,預測今年股息率亦只有3.4厘,比同類REITs的股息率較低。

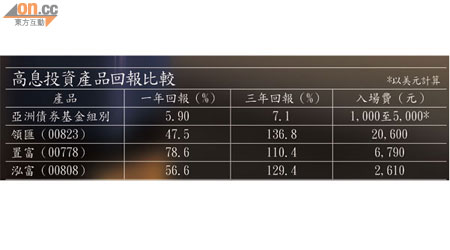

但市場預期領匯股價仍有不少增長空間,由○五年10.3元招股上市以來,領匯股價已升了2.49倍,去年更創下42.95元的歷史新高,連同股息再投資在內 ,一年總回報達47.48%

另置富(00778)及泓富(00808),分別經營長實(00001)旗下的私營屋苑商場及經營分布於九龍東、北角、紅磡等地多座寫字樓。蘇沛豐指,兩者股息率均有約4至5厘,較領匯高,但由於經營業務受經濟影響,出租率可能會被拖低,風險較大。

穩健之選:優質企債輕鬆賺5厘

如果覺得iBond或者人幣定存太保守,可以承受高一點風險的投資者,藍籌企債都是可取的選擇,惟蘇沛豐建議投資者選擇投資評級的企債。以標普的信貸評級為例,低於BBB級的債券,即坊間所稱的「垃圾債」,孳息一般都較高,可高達10厘以上,但持有相關債券投資者就需承受較大的信貨違約風險。

平玩債券「Fund」散風險

不過市場上,若要找回報高於iBond的投資級別企債,仍然有不少選擇。根據金管局的債券報價網站,由和黃(00013)發行,票面息率6厘的永久債券,標普評級為BBB,孳息率5.26厘,每半年派息一次,經新鴻基金融可買入,惟最低投資額高達10萬美元,入場門檻甚高。蘇沛豐亦提醒投資者需留意,永久債券較易受利率波動影響,當利率上升,債價則有下降的壓力。

投資債券,動輒數十萬港元,一般散戶看似望塵莫及,想以低本金投資債券的話,則可選擇投資債券的基金,入場門檻低之外,一般最低認購額只是數千美元,亦能夠平衡個別機構或國家主權的信貸風險。

蘇沛豐就認為,新加坡、馬來西亞、泰國、韓國及菲律賓等亞太國家,無論是經濟增長表現,或財政狀況,近年均比歐美國家好,信貸評級亦不斷獲上調,一般相關的主權債券基金回報均有3至4厘,但可能有個別亞太區國家的信貸評級不如香港,風險比iBond高。

以基金評級機構晨星的資料顯示,亞洲債券類別的基金,截至一月底的過去1年平均回報近6%,收益與人民幣債券基金相若,但須留意購買初始的1%至5%認購費。

低風險之選:人幣零存整付滾雪球

市場預計,隨着通脹回落,新一輪iBond每年派息應有約3厘,若以首批iBond(04208)平均每年約2%債價升幅計算,在到期前提早沽出的話,每年的總回報估計可以達到5%。

新鴻基金融財富管理策略師蘇沛豐認為,香港的高通脹期已過去,預計新一輪iBond的息率應該只有約3厘,如果扣除銀行手續費,代收利息費等行政費用後,回報不算吸引。

其實投資者亦有另外的選擇,例如南洋商業銀行,最近推出人幣零存整付計劃,每月自動定時定額將港元兌換成人民幣,再以人幣供款,供款計劃的年利率分別為2.68厘(供款12個月)及2.98厘(供款18個月),每月供款額由1,000元人民幣至最高10萬元人民幣。

揀定存博升「息」俱備

另外,市民還可選擇銀行的人民幣存款計劃,12個月人幣定存利率接近3厘,但資金要求較高,以渣打銀行為例,12個月人幣定存利率2.5厘,並要以新資金開戶,結餘需10萬港元或等值。

市場估計,人民幣每年升值2%至3%。上述兩類投資產品若加上人幣升值幅度,每年回報達到4%至逾4.5%不等,回報更勝iBond。