萬科B轉H入直路

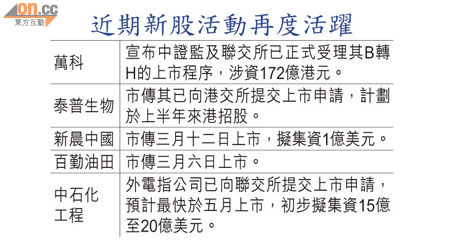

今年初宣布B轉H股的內地地產龍頭萬科上市程序已進入直路。集團昨公布已向聯交所提交了上市申請表(A1表),並且取得中證監及聯交所的受理函。有市場人士估計,與首隻B轉H股同樣以介紹上市形式上市的中集集團(02039)相若,估計萬科最快可於四月於本港掛牌,而B轉H料涉資172億元。

萬科昨於深交所發公告,指於本月八日向聯交所提交了交易A1申請表,並於上周五正式取得聯交所受理函。市場人士指,一般而言,於提交了A1申請表後的四至六周便會進行上市聆訊,料萬科通過上市聆訊不成問題,當H股上市獲聯交所批准後,萬科B股就可進入現金選擇權階段,隨之在港掛牌。

「轉會」恐有暗湧

另外,在此次B轉H過程中,萬科將安排包括華潤集團及新加坡政府投資公司GIC等第三方向全體B股股東提供現金選擇權,為避免因現金選擇權行使比例過高,導致流通性過低、公眾持股量不足,有關方案規定,若選擇現金方案逾B股數目的三分之一,是次B轉H方案將不會實施。

雖然萬科來港尚待時日,投資者已蠢蠢欲動搜尋影子股。AMTD證券業務部總經理鄧聲興表示,除了與萬科有關聯的萬科置業海外(01036)之外,由於萬科作為內房龍頭,一旦B轉H後估值扯高,其他內房龍頭如中國海外(00688)及潤地(01109)應可受惠,因為市場憧憬其規模及估值應相似。

騰祺基金管理投資管理董事沈慶洪稱,萬科置業海外股價應可受惠萬科B轉H,並認為有機會整個內房板塊都可受惠,不一定只限龍頭股。他補充,影子股最終能否炒作視乎萬科轉板時的市況,他以人保(01339)來港上市為例,當時國壽(02628)、平保(02318)都未見顯著跟隨出現炒作。

泰普傳遞表IPO

萬科本月初舉行股東大會,B轉H股議案已獲大比數通過。但根據資料顯示,萬科已發行B股總數為13.14億股,佔總股本的比例為11.96%,現時港交所規定公司最低公眾持股量為25%,萬科已申請公眾持股量不低於8%的豁免,故市場關注其能否獲豁免。

消息指,泰普生物已向港交所(00388)提交上市申請,擬上半年來港招股,保薦人為招商證券。泰普生物主要從事生產診斷儀器及相關試劑,可用於診斷肝炎、心臟病及遺傳病等,產品應用於全國30省市逾千八家大中型醫院。