理財創富:點解救? 月薪3萬結婚爆廠

近日一個「月薪三萬元的港人」故事在網上瘋傳,主角Anson「餐搵餐食餐餐清」,直至遇上心儀女神,才驚覺理財的重要。為儲起物業首期及結婚使費,他被迫賣車、戒煙,但節衣縮食的生活卻令他感到辛酸。若一切從頭開始,仍然年輕以至將為人父的他又可做甚麼.....

婚前理財部署

「結婚前,他花在租樓及轎跑的金額大約17,000元,但其實兩者都是物質消費。若果將15,000元撥往儲蓄,他日後生活會輕鬆不少。假設於30多歲結婚,大約有10年時間儲蓄,若計及每年7%的穩定投資回報,10年後已有260萬元資金。」

結婚後部署

作為「準新娘」的Agnes,假如婚後面對類似問題,她又會如何幫助另一半?

1. 主動儲蓄博增值

Anson一直對人生欠缺長遠規劃,亦沒有主動式儲蓄(Active Saving)的習慣,我會提醒他於每月出糧時,就將固定資金撥作儲蓄,方便他減少不必要的開支。

在低息環境及通脹下,純靠儲蓄會降低日後的購買力,如現時的100萬元,10年後可能只值50萬元購買力。故除現金外,Anson亦可以不同方式作儲蓄,如透過人民幣產品、保險及基金等工具增加資本價值。

存放於銀行的為緊急資金,大概足夠應付家庭的3至6個月使費,除應急錢外,其他資金會作投資用途。

2. 習慣記帳免使凸

單身時,Anson基本上是「餐搵餐食餐餐清」,反映其自控能力有限。為改善理財態度,我會跟他一起養成記帳習慣,透過記下每天的使費,了解到自己使錢的模式,避免「錢使咗去邊都唔知」的情況出現。

另外,我們也可以時間線的形式計劃預算,如打算於五年後再次置業,便需計算這段時間內,需要儲多少錢才足夠。若果無法達成,則可以把計劃延後,或考慮一些價格較低的物業。

為人父母部署

Anson即將做爸爸,今次應要做好理財準備,以免孩子出生後,才為奶粉錢打算。Agnes有以下建議:

1. 教育基金要諗定

得悉懷孕後,要開始長遠規劃,為小朋友成立教育基金,以免日後百上加斤。首先我會和另一半商量,到底我們想要幾多個小朋友?希望他們於香港或外國唸書?又是否有能力應付?

由懷胎十月到小朋友出世,需要5-6位數字的支出,而選擇在公立或私立醫院分娩,約需數千至逾10萬元不等。小朋友於3歲前會參加Playgroup(遊戲小組),連同其日常開支,每月亦需幾千元左右。至於就讀幼稚園,雖然有學券的幫助,但每月學費亦需2,000元左右。

另政府提供九年免費教育,中四至中六又有學費津貼,故一般使費不多,反而需為其課外活動及大學學費預備(現時一年大學學費為42,100元)。故由孩子出生到大學畢業,起碼需預備過百萬開支。

2. 買保險以防萬一

Anson不再是一枝公,所謂「仔細老婆嫩」,所以更要加大人壽保額,以免一旦遇上意外,家人無力供樓,太太亦沒有金錢供養孩子。

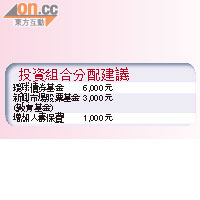

若投資經驗不多,可透過專業顧問幫手,以基金投資海外市場。風險較高的可選新興市場股票基金,而穩陣之選則有環球股票基金、環球債券基金等。

網上故事(折錄):

「一個勤奮向上的Top Sales月入三萬,回贈爹娘五千、人壽保險一千、學費貸款一千、三餐膳食三千、豆潤單位月租九千、水電煤五百、轎跑上會月供五千等,餐搵餐食餐餐清,從沒儲蓄習慣,直至遇上她......」。

「直至進入談婚論嫁階段,溫柔得如阿晴也對我封鎖,煙要戒、飯要帶、車要賣。於是每月儲來萬五元,用來結婚買樓。當成業主後,生活更緊張,供樓已佔總收入大半,每月只剩下一兩千,連翠華都吃不起!....今天阿晴來接我收工,說有咗BB,我Down機了!」

真實評估:

姑勿論內容有幾成真幾成假,但文中描述的情節,的確能反映時下部分年輕人欠缺理財習慣的特性。將於明年一月結婚的康宏助理聯席董事盧艷萍(Agnes)認為,無論主人翁最終會否遇上女神,其實亦應及早開始健康的理財計劃,積穀防飢。