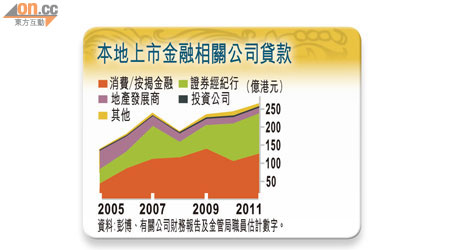

影子銀貸涉250億

影子銀行一直是金融市場系統性風險的潛在來源,金管局特別為此作出研究,統計58家上市金融相關公司的貸款,發現去年底有關貸款總額已逾250億元,若與○五年時不足150億元比較,增長近七成。不過,業界估計,約半數貸款涉及物業,而這類作為非銀行上市公司的貸款審批較寬鬆,一般息率雖較高,但對炒家卻是上佳的資金來源,而這類貸款亦間接激化炒樓。

年息逾十厘 回報不俗

近期本港樓市暢旺,相信有參與融資的本港上市公司為數不少是與提供物業按揭有關,按非正式統計,上市公司所提供信貸一般介乎數百萬元至數千萬元不等,大多以物業抵押,部分更設若干年後以原價回購的安排,收取年息亦十多厘,回報利潤頗為不俗。香港證監會被問及近年上市公司涉足融資有增加趨勢時,發言人未予置評。

金管局報告指出,研究發現58家非銀行上市公司從事貸款業務,主要為消費及按揭金融公司、證券經紀行、地產發展商、投資公司等,至於本地金融公司的融資來源中,銀行借貸所佔比例較小,有關總額僅佔港銀貸款總額約3.5%,反映兩者的相互聯繫並不緊密。

佔總貸款額低於1%

另58間本地金融相關公司的股本與資產比率平均為68.9%,表明該等公司的槓桿比率及融資結構未必涉及相當高系統性風險。

影子銀行是指正規銀行體系之外的信貸中介,中國銀盛董事總經理潘樹斌表示,影子銀行涉足的業務,不會與銀行構成直接競爭。他指影子銀行收取的利息、費用等遠遠高過銀行,而客戶並不愚蠢,如果符合資格,一定會先向銀行求助,然後才考慮影子銀行。

他說,影子銀行的貸款規模不足總貸款的1%,認為對金融體系的穩定沒有大影響;不過,若比例有上升趨勢,將帶來潛在風險,因這個巿場並無規範。

貸款趨升惟規模不大

金管局稱,本地金融公司貸款呈現上升趨勢,但規模仍不大,並不構成重大憂慮,當局仍會持續監察該類公司,因為情況或因全球金融監管環境而改變。

至於香港銀行的經營環境則持續改善,金管局指,今年上半年香港零售銀行整體稅前盈利較去年下半年升26.9%,淨息差進一步升至1.35%,部分原因是由於銀行資金壓力緩解。

內地對香港持續有貸款需求,香港銀行的內地相關貸款總額則連升十三季,截至六月底升至2.579萬億元,較去年底增加2,490億元,佔銀行總資產16.1%。