中海油購併過首關

中海油(00883)收購加拿大油企尼克森(Nexen)先過第一關。尼克森股東會以99%高票通過收購,加拿大法院隨後亦頒令批准,為這宗中國最大海外收購帶來好開始。但收購仍要得到加拿大及美國政府批准,而兩國的政治反對聲音先後湧現,交易仍面對不少挑戰。

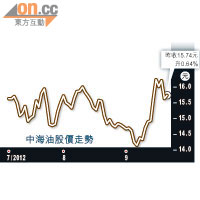

市場亦傳出中海油為是次收購籌組資金。《基點》引述消息人士表示,中海油已確定其50億至60億美元融資計劃的參與銀行候選名單,至少有十家銀行入選,包括顧問行花旗銀行及數家中資銀行,據悉價格約120點子。中海油昨日收報15.74元,升0.64%。

中海油這次以151億美元(約1,177億港元)現金收購尼克森,相當於每股作價27.5美元,較消息宣布前該股在紐約的收盤價溢價61%,外界早已預期收購可順利得到尼克森股東通過。在加拿大時間本月二十日召開的股東會上,收購除了得到99%普通股股東支持外,約87%的優先股股東亦贊成有關收購。

政治壓力最大挑戰

但要完成收購最大的挑戰是要得到加拿大及美國政府審批,尤其是後者。因中資企業購美國資產,在美政界一直是敏感議題,○五年中海油收購美國優尼科失敗,便是栽倒於政治壓力下。

除此之外,收購仍要得到加拿大政府通過,當地工業部須根據《加拿大投資法》審查有關交易,重點是確保交易能夠為加拿大帶來淨利益。工業部長Christian Paradis於上月底確認收到中海油就收購尼克森的申請,現已在審查有關交易。

不過,加拿大國會近期開始出現反對交易的聲音,部分保守黨議員對交易有保留,對中國國有企業收購加拿大資產感擔憂。此外,尼克森總部所在的阿伯達省選民對這交易亦意見分歧。

十銀行入圍融資名單

雖然收購金額龐大,中海油管理層一直強調公司擁有充足手頭現金,除了貸款及發債之外,未考慮股本融資。市場一直傳聞中海油計劃為收購籌組至少50億美元貸款,這次傳至少有十家銀行入圍候選名單,有機會參與50億至60億美元貸款計劃,據了解有關貸款期限料為一年。