聯儲局摸底訂買債規模

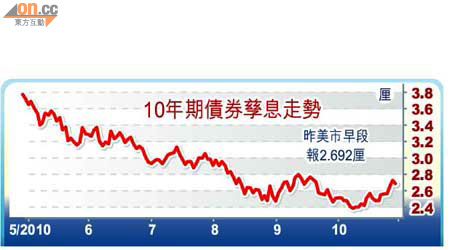

聯儲局的第二輪量化寬鬆措施(QE2)如箭在弦,當局在下周議息會議決定QE2規模前,率先要求債商及投資者評估未來6個月當局購債規模,以及其對十年期國庫券孳息的影響,從而預示行動對刺激經濟的成效。高盛女股神科恩估計,QE2初步規模最少5,000億美元,但最終埋單或需1萬億美元(約7.8萬億港元)。

紐約儲備銀行於問卷調查中,要求債券交易商評估當局初步的購債規模,選項包括0、2,500億、5,000億及1萬億美元,並要求債商評估當局的購債期限、檢討計劃的時間表,以及計劃最終規模。高盛女股神科恩接受CNBC訪問時表示,聯儲局的初步購債規模將小於最終方案,料短期會率先動用1萬億美元額度中的5,000億美元。

購債過多 息恐不跌反升

巴克萊資本貨幣市場策略師阿巴特表示,若現時市場高估了聯儲局的購債規模,孳息將會反彈,因為債券交易已大幅降低槓桿比率,它們吸納額外債券的能力大不如前。Pierpont Securities首席經濟師斯坦利則表示,若聯儲局的購債規模過大,利率有可能不跌反升,因為投資者會擔心通脹降臨,但倘規模過小,又不足以左右市場。

財政部稱正密切注視聯儲局買債計劃對債市的影響,因為若財政部減少發行債券的同時,聯儲局的購債行動卻啟動,令市場擔心華府是否要額外發債,以避免債市波動。財政部指,希望防止聯儲局在推出QE2時,會擾亂總規模達8.5萬億美元的美債市場,並避免給予海外投資者錯誤印象,誤以為QE2是財政部與聯儲局聯手為華府提供融資的手段,並強調財政部的債務管理決定,與聯儲局的貨幣政策無關。

聯儲須避嫌插手管債務

不過,有部分分析員估計,聯儲局或會每月購入最多1,000億美元美債,即接近華府每月的拍債額,有機會左右政府財政。研究機構Wrightson ICAP首席經濟師克蘭德爾表示,若聯儲局承諾在公開市場中購入的美債額度,相當於財政部的新債發行量,形同聯儲局插手聯邦債務管理政策。

另外,紐約儲備銀行行長達德利表示,即使聯儲局盡了最大努力,復甦的道路仍荊棘滿途,失業率依然遠高於理想水平,重申當局需要啟動QE2的觀點。諾貝爾經濟學獎得主費爾普斯亦支持聯儲局加推刺激措施,指美國經濟病入膏肓,最快速的治療方法是改善出口,而且「做多好過做少」。