歐元淪套息新寵

日圓及美元向來是套息交易投資者的主要融資對象,但歐洲債務危機令歐元與美元的短期貸款利率差距,正以近一年的最快速度收窄,加上投資者預期歐元將進一步下滑,使利率達1厘的歐元近期成為套息交易的融資新寵,並帶挈上述套息交易的投資者獲得豐厚回報。

借美日貨幣套息反蝕

歐元近期急跌,刺激以歐元作融資的套利交易利潤急增。彭博社資料顯示,過去6個月,借入歐元作融資,投資澳元、紐元、巴西雷亞爾及挪威克朗的套息交易獲得10%回報,反觀借入美元及日圓進行相同交易,則分別蝕7.5%及7.4%。

全球最大外匯對沖基金FX Concepts主席泰勒表示,投資者開始以歐元作為融資貨幣,雖然歐元融資成本不及日圓便宜,但在危機中卻安全得多,因為當全球經濟增長前景愈差勁,歐元亦會愈低殘。

再者,為阻止債務危機蔓延,歐洲央行開始買入歐元區主權債券等措施,變相推行量化寬鬆政策,相反聯儲局上周調高美國經濟增長預測,並逐步退出刺激經濟措施,分析員料歐元加息步伐將較美元慢,將令歐元跌勢短期內難以逆轉,兌美元料在年底前跌至1.24美元,明年首季進一步下試1.22美元。

憂銀行冧 歐元挫見1.23

摩根大通全球外匯策略主管諾曼德表示,歐洲央行的寬鬆政策立場,將令投資者繼續以歐元作為融資貨幣,投資高息貨幣、商品貨幣及新興市場貨幣。

事實上,歐洲經濟前景惡化,亦有助推低歐洲相對美國的短期借款成本。英國銀行家協會(BBA)資料顯示,歐元三個月貸款的倫敦銀行同業拆息(Libor)與美元拆息的息差,在五月二十一日收窄至14點子。上述息差在四月底及去年底分別為26點子及40點子。

不過,Allianz Global Investors基金經理哈納警告,融資貨幣需要具備低利率、正在貶值及低波動性的特性,雖然歐元有前兩種特性,但一旦歐洲情況轉趨穩定,歐元或會大幅反彈,不利作為融資貨幣。

美元勢還原「增長貨幣」

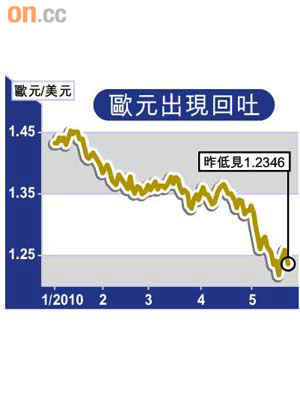

西班牙央行上周六接管倒閉銀行CajaSur後,市場憂慮部分歐元區成員國的銀行業會出現問題,拖累歐元昨結束三日升勢,兌美元低見1.2346,急跌2.24美仙或1.78%。

另外,全球第二大外匯交易商瑞銀預料,美元目前作為避險貨幣的角色或在未來十年逆轉,可能變成「增長貨幣」。瑞銀全球外匯策略主管毛希丁發表報告指,美元將重返八十年代初至九十年代末的模式,跟隨股市表現而升跌,當投資者尋求風險時,美元表現反而會強勁,主要是美國經濟的基本因素較歐洲、英國及日本吸引,令投資者買入美元以增加回報。