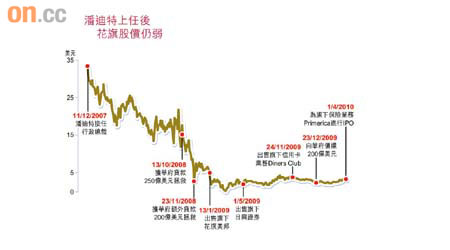

全球大閱股:花旗翻身多阻滯

花旗集團曾是全球最大金融服務機構,○七年高峰期每股股價逾50美元,但在金融海嘯中,需要華府動用450億美元公帑「續命」,成為「高危銀行」,股價亦在○九年三月曾跌穿1美元。該行雖透過出售資產及配股集資205億美元,在去年底已向華府償還200億美元貸款,但華府仍是最大股東,持有27%股權。

股價彈3倍 仍不足高峰10%

隨着經濟復甦,花旗股價在今年首季累升25%,跑贏標指79家金融成分股的10.8%升幅,更在過去13個月急彈逾3倍至4.3美元,但仍不足○七年高位的一成。

回顧過去,花旗在九十年代末計劃發展為「金融服務超級市場」,其前主席兼行政總裁韋爾(Sanford Weill)被華爾街稱為「購併天才」,他在九八年將從事保險業務的Travelers Group,與以銀行業務為主的Citicorp合併,成為業務範圍包括保險及商業銀行業務等的花旗集團,業務版圖遍全球。韋爾當時主張金融服務超市概念,為客戶提供一站式服務,包括零售銀行、信用卡貸款、投資銀行及保險,認為表現較佳的業務可抵銷表現較遜色的業務,有助降低整體風險。

可惜事與願違,花旗雖變成規模龐大及業務繁多的金融巨擘,卻令管理困難,而且所有業務皆在金融海嘯中觸礁,未能發揮分散風險之效,持有的資產更大幅貶值。即使現時經濟復甦,但該行的次按證券仍只有票面值的22%,高級別企債則有票面值的90%,出售上述資產或需要承受巨額虧損。

為收拾殘局,現任舵手潘迪特決定還原基本步,逐步分拆保險及零售經紀部門等業務,以縮減資產負債表規模及穩定財政。現時花旗的資產負債表已縮至1.86萬億美元,較金融危機前高峰減5,000億美元或21%,當中大部分減值來自去年初成立的Citi Holdings,該部門持有花旗計劃出售的業務及資產。

售產縮規模 棄逐短線利潤

單在今季,花旗作價125億美元,向Apollo Management出售旗下房地產部門Citi Property Investors,又與SkyBridge Capital就出售對沖基金部門進行磋商,及為旗下100億美元的私募基金部門找尋買家。經過縮規模及改革後,花旗員工普遍認同該行的管理質素有所提升,對業務的檢討更加全面,並改為鼓勵銀行家爭取長期業務,不再以短期內有巨大利潤入帳為目標。

雖然改革漸見成效,惟舵手潘迪特仍未可鬆一口氣,因料在短期內華府將推出更嚴格的金融監管,包括新信用卡及會計條例,花旗將需要把數百億美元的帳外資產重新撥入資產負債表中,可能會令業績「見紅」。另財政部計劃出售手上的27%花旗股份,亦可能令花旗股價進一步受壓。

華府打救帳賺668億

美國經濟回復增長,金融股大幅反彈,近日宣布出售手上27%花旗股權的華府將成為大贏家。當日為救花旗,財政部以250億美元緊急貸款換取77億股花旗股份,平均每股成本約3.25美元,以花旗四月七日的收市價4.36美元計,華府手上的花旗股份市值達335.7億美元,勁賺85.7億美元(約668億港元)。

連同截至去年底止,華府已收取31億美元股息,利潤勢逾百億美元。再者,華府出售手上花旗股權後,仍持53億美元信託優先股,以及可認購4.651億股的認股權,可望為華府帶來更多利潤。

帶挈大摩承銷袋10億

為華府承銷花旗股權的摩根士丹利亦將獲豐厚收入。據雙方協議,大摩經電子系統銷售每股花旗股份可賺取0.3美仙,透過其他途徑則可賺1.75美仙,意味該行最多可賺1.35億美元(約10.5億港元),最少亦保證有2,400萬美元(約1.87億港元)收入,另會獲50萬美元行政費。