本文重點

美國經歷金融危機洗禮後,總統奧巴馬公布自上世紀三十年代後最大規模的金融監管改革計劃,包括賦予聯儲局監管大型金融機構權力及成立消費金融保護局(CFPA)兩大核心要素。惟有關聯儲局擴權及新消費監管機構的建議,將面臨部分國會議員及利益團體反對。

奧巴馬周二接受彭博電視訪問時表示:「我們將有一個系統性監管機構,它能監管整個金融體系,及早發現風險所在,使我們能在危機爆發前防患未然。」

草案85頁 冀年底變革

奧巴馬公布的改革計劃草案達85頁,從加強消費者保護政策到收緊對金融產品的監管,幾乎無所不包,原先在銀行體系以外運作的許多產品及公司也被納入監管範圍,他希望在年底前完成有關改革。

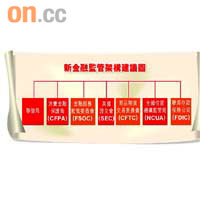

目前聯儲局、聯邦存款保險公司(FDIC)、貨幣監理處(OCC)及儲蓄機構監理處(OTC)分擔監管銀行業責任,新計劃建議改革監管架構:由聯儲局擔當大型銀行及其他重要金融機構的中央監管者角色,並有權接管及關閉大型金融機構;成立由財政部領導的金融服務監管委員會(FSOC),負責監管所有擁有聯邦牌照的銀行,接掌目前監管全國性銀行的美國財政部轄下OCC的監管權,並承擔被撤銷的OTC的職責。

奧巴馬在擴大聯儲局權力的同時,在某些方面減輕其負擔,例如將保護消費者的責任交給建議成立的CFPA,由後者負責監管按揭貸款及信用卡等消費金融產品。另外,也許出於消除對聯儲局權力過大的憂慮,規定聯儲局在危機時期提供緊急貸款前須經財長批准。

嚴管市場濫用行為

該計劃呼籲確保證券交易委員會(SEC)及商品期貨交易委員會(CFTC)有明確、不受約束的授權,對欺詐、市場操控及場外衍生產品的市場濫用行為進行監管,計劃還建議對沖基金須向SEC註冊,SEC也有權監管企業行政人員薪酬。

計劃中許多建議需國會立法授權,但國會已傳出反對聲音。參議院銀行委員會主席多德不但反對聯儲局擴權,更主張完全剝奪監管權力,另外成立一家新的統一銀行監管機構,讓聯儲局專注中央銀行任務——制訂貨幣政策及充當最終貸款者。

多德雖贊成設消費監管機構,但美國銀行家協會行政總裁英格靈強烈反對,金融圓桌會議(FSR)亦認為建議不可行。