中國對外放貸6.5萬億凍過水

歐美加息激化走資 新興國恐掀違約破產潮

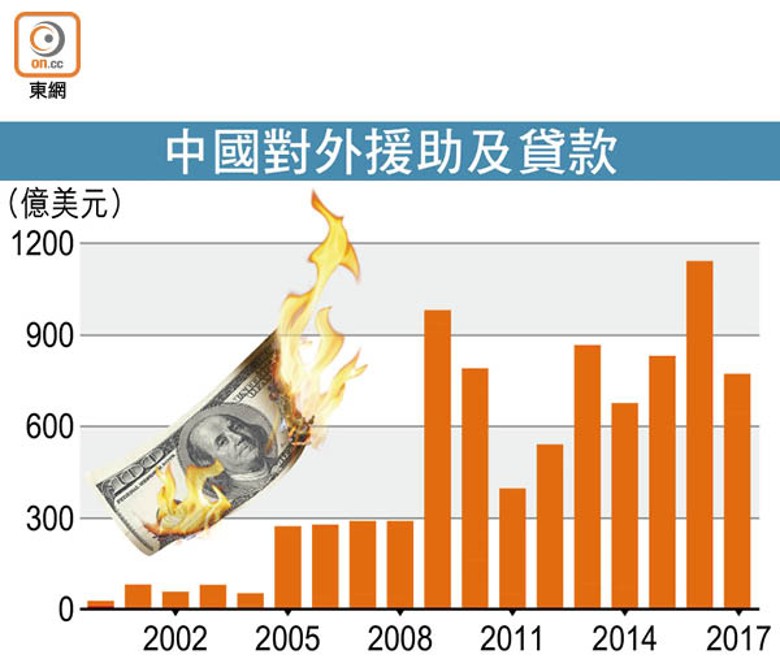

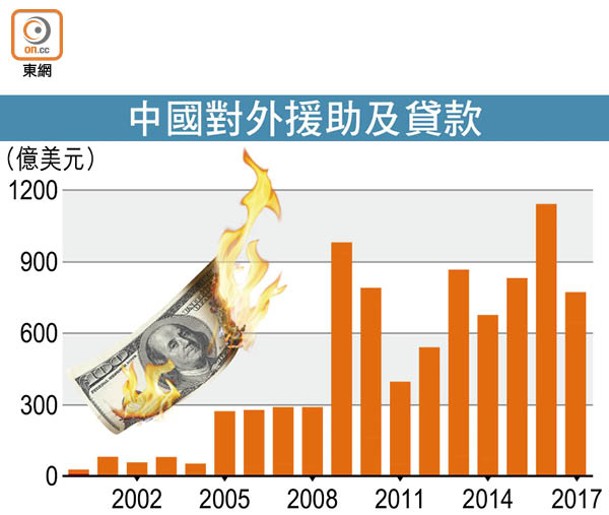

歐美步入加息周期,導致資金回流成熟市場,引爆了新興市場債務危機。包括斯里蘭卡在內的眾多「一帶一路」參與國,最近都陷入債務違約,陷於破產邊緣,更牽連到「最大債主」中國。數據顯示,中國自2000年起,共向海外提供了8,431億美元(約6.57萬億港元)的貸款。隨着愈來愈多新興經濟體出現償債困難,巨額的對外貸款已成為中國資產負債表不容忽視的風險!

潛在壞帳或超過萬億

美國歷史最悠久的公立大學──威廉與瑪麗學院旗下的研究室AidData主導的一項統計項目顯示,中國自2000年起共參與了1.34萬個海外貸款項目,涉及165個國家,並追蹤了全部項目的發展。負責該項目的Bradley Parks表示,中國目前正把海外貸款組合「去風險化(de-risk)」,又謂在2010年時只有約5%面臨走數風險,而這一比例目前已升至16%。若以AidData的數據推算,則意味潛在壞帳金額達1,348億美元(約1.05萬億港元)。

Parks表示,他本人對於中國應對危機的能力並不懷疑,但當前正值其經濟增長放緩,加上內地房地產行業同樣面臨信貸危機,各項因素疊加之下,中國要面對的問題相當棘手。

當年美債息跌 放貸拓回報

事實上,中國對外的貸款主要分為兩種,一是帶有援助性質的「政府開發援助(ODA)」,多屬於超低息貸款及小部分直接資金援助。ODA多數是給予一些友好國家,並且會附帶某些條件,如支持「一個中國政策」等。至於另一種,則是出於投資目的、追求較高回報的「其他官方資金(OOF)」。ODA與OOF的比例大約為1比9,即絕大部分對外貸款均以OOF為主。

Parks認為,中國透過OOF大舉向外國借出款項,主要原因之一在於其巨額貿易盈餘所帶來的大規模外匯儲備。在2008年之前,中國會透過把美元儲備投資於美國國債,以賺取利息收入。然而,在金融海嘯爆發後,美國聯儲局推行量化寬鬆(QE)大舉買債,令美債孳息率大跌,利息回報亦隨之勁減;此後中國便開始大規模轉向海外放貸,以賺取更高的回報。

除了賺錢取得投資回報外,OOF亦可以幫助中國確保能獲取某些天然資源;製造海外工業產品需求,輸出過剩產能;以及幫助企業在海外市場立足。換言之,這更多是一種互惠互利的表現,他續表示,目前中國的OOF海外貸款,平均還款年期約為10年,年息率達4.2厘,遠高於其他國家的對外貸款。作為參考對比,日本、法國、德國的對外政府貸款還款年期約28年,而年利率僅為一厘。

新興國借錢貪審批快

至於為何新興經濟體寧願背負高利率也要向中國借錢?主要是由於相比起歐美等發達經濟體,中國更願意向財政狀況危險的國家批出貸款,而且審批速度很快。假如籌集資金的項目是中方有份參與建設的話,項目的推進也會非常迅速。對於政客而言,基建項目的落成速度相當關鍵,因為這牽涉到兌現選舉承諾,若項目拖到政府換屆才落實,很可能會為他人作嫁衣。

本來中國向外貸款屬於「互惠互利」的舉動,惟隨着全球經濟轉差,加上利率環境的變化,已有愈來愈多新興市場面臨財務危機,許多分析員都擔憂問題會進一步惡化。世界銀行首席經濟學家Carmen Reinhart早前亦警告,債務危機正在新興市場中蔓延,需要通過「有意義的削減債務行動」來解決這一問題。

另方面,歐美擔心新興市場會把來自國際貨幣基金組織(IMF)、世界銀行的援助用於償還中國貸款,故不欲伸出援手;而中國也不肯輕易寬免債務,令情況變得更為複雜。以早前已正式宣告破產的斯里蘭卡為例,Aegon Asset Management新興市場債券高級投資組合經理Phillip Torres表示,有關該國債務的談判變得更加困難,比起正常只有私人投資者參與的談判耗時長得多。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方