全球ESG發債勢破7.8萬億

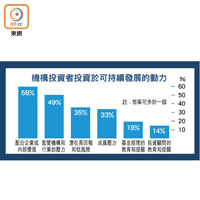

環境、社會與管治(ESG)投資近年於西方大行其道,大行料ESG概念債券發行總額今年會首次衝上一萬億美元(約7.8萬億港元)。然而,不少標榜「ESG」理念的西方基金管理公司仍將資金投放在被指人權紀錄較差的國家,引起各界非議,市場關注大鱷會否以此興風作浪擾亂他國金融市場。

隨着ESG意識與日俱增,外媒數據顯示,今年迄今全球企業和政府新發行的綠色、社會、可持續發展等債券,規模已超過5,750億美元,比去年全年多出1,000億美元。摩根大通預計,今年內相關債券發行量將增長一倍。

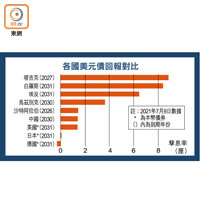

不過,ESG中的「S」指社會責任,也包括人權,而沙特阿拉伯、俄羅斯和埃及等人權備受爭議的國家,仍可在國際市場發債籌集龐大資金,其中沙特2019年初以來便成功向國際出售320億美元債券;更不用說一直被美國國務院指指點點的中國,其債券素來獲外資青睞,內地債市外資佔比不斷擴大。

中國債息高 勢續受追捧

廣泛使用的摩根大通新興市場債券指數,逾37%發行者來自被評為「不自由」的國家,沙特阿拉伯權重第三大,中國也包括在內。即使是該指數的ESG版本,「不自由」國家發行的債券的比例更大。

基金經理坦言,他們的任務是賺錢,而一些環境或社會措施方面排名不佳的國家,其投資收益率往往較高,若出於人權考慮而將這些國家排除在外,或失去有利可圖的交易,寧願等到制裁後再作出售。一家持有白羅斯國債的大型國際基金的新興市場債券主管直言︰「我們的工作不是度量(一國)怎樣戕害人權……我們不會去叫(君主專制的)沙特變成一個民主政權」。

法國外貿銀行亞太區經濟學家吳卓殷指,歐美投資者購買中國債券的比例或相對較多,雖然有聞北歐部分小型公司或銀行基於人權或地緣政治問題放棄在中國投資,但相信大型銀行及企業在商業考慮下仍難以做到,預計中國債息較高仍將吸引外資持續流入。

美政治亂局損信貸評級

鑑於債券尤其是國債的孳息率是金融資產定價的重要參數,愈低愈好,市場注視若果所謂人權差劣國家的債券因為意識形態被沽售,對金融市場定價構成的衝擊,事關標普2011年調低美國國債評級一度引發動盪。

其實美國更應該要顧好自己,主因美資的國際評級機構惠譽將其信貸評級展望設於「負面」。儘管商業活動蓬勃值得最高的「AAA」評級,但該國公共財政和債券水平惹憂,更大的問題是前總統特朗普拒絕承認大選結果、一些州份修改選舉法或削弱政治制度,若衝擊到政府機構管理能力,將不利抵禦經濟下行的能力,繼而不利評級。