標普踩虛銀陷脆弱時刻

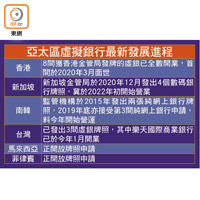

疫情大流行變相催谷傳統銀行的數碼轉型步伐,虛擬銀行的營運漏洞同時無所遁形!國際評級機構標普表示,亞太區經濟前景持續疲弱、資產質素壓力驟增,對區內虛銀帶來極沉重打擊,若要繼續於市場「存活」,必須轉變策略或透過合併重組。專家表示,8間香港虛銀面世後未見撼動傳統銀行業,反之中小型港銀與虛銀有潛在合作空間。

市場原預期傳統與虛擬銀行之間需打一場數碼硬仗。然而,標普發表報告稱,虛銀的成熟程度相對較低,疫情直接衝擊虛銀的商業運作模式,更形容此百年一遇的健康危機令銀行間的數碼競爭「重新設置」,不少新進入市場的虛銀正陷入「脆弱時刻」,而傳統銀行普遍彈藥較充足,因應疫情爆發已瞄準數碼銀行服務,並投放龐大資源,變相更勝一籌。

貸款欠成熟 高息吸客存憂

疫情令虛銀商業模式暴露漏洞,該機構認為,不少虛銀需要調整戰略,甚或需尋找更強大的夥伴合併以求存,否則亞太區部分虛銀將無法再持續營運。尤其虛銀的市場份額較小,業務較為單一,往往需要以高息作招徠吸納存款,而貸款業務則偏向較小型及欠成熟。

羅兵咸永道風險及控制服務合夥人吳冠豪表示,虛擬銀行現階段仍屬投資期,幾乎全部處於虧損狀態,惟不少香港虛銀有信心在3至4年達到收支平衡,其所接觸的虛銀中,部分可符合收支平衡計劃。

市場估計虛銀之間將出現合併情況,否則或被淘汰,他表示不少香港虛銀母公司實力雄厚,暫時未見有此趨勢。儘管虛銀出台前惹傳統銀行憂慮,惟其後發現兩者客戶群不算過於重疊,加上虛銀規模較小,不見有傳統銀行因虛銀的出台而流失客戶,認為虛銀對傳統銀行尚未構成威脅。

然而,亞太地區的虛銀尚未經歷完整信貸周期,尤其銀行過於着重以高息存款吸客,倘高息不再,實難相信客人會繼續將資金存入虛銀。同時,傳統銀行發力追趕,疫情下加速籌建在線客戶服務中心、力谷遙距開戶服務、大減分行面積以將資源轉投技術層面等,補足傳統銀行不足。

料與中小港銀具合作空間

吳冠豪認為,不少外國初創企業有技術輸入的需求,觀乎香港虛擬銀行發展較成熟,反而本港中小型銀行的科技實力相對薄弱,虛銀和傳統銀行在技術輸入方面或有合作空間,至於是兩間銀行直接合作,還是透過虛銀背後的科技公司或技術平台,他相信後者機會較大。

近期香港虛銀頻頻減存款息,他稱,主要由於過去一段時間市場資金充裕,早前推出的高息優惠已吸納一定規模存款,而銀行利息收入的產品又未能在短期內出台,「部分虛銀便不敢吸納太多資金,以免散不出去」。他料個人貸款、中小企貸款及擴展非利息收入渠道,例如財富管理、保險業務等,均是發展趨勢。