美救市勢引爆新興國債彈

全球央行去年紛紛劈息救市,如今可能被迫因通脹升溫而迎來加息新時代!更令人憂慮的是,新興市場過去一年大量舉債抗疫,一旦加息時代重臨,恐對仍處艱難復甦或債務負擔沉重的新興經濟體百上加斤,引爆危機的導火線與美國新一輪救市有關。

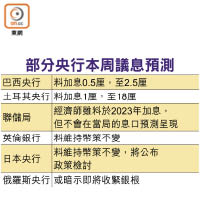

新興市場央行可能成為加息先鋒,巴西周四可能加息0.5厘;緊接其後議息的土耳其央行更可能大手加息1厘,該行早已着手上調利率,以支持貨幣里拉和遏抑通脹;周五議息的俄羅斯央行則有機會暗示即將收緊銀根。

聯儲或後年上調利率半厘

接下來,尼日利亞和阿根廷央行可能最快於第二季加息;市場指標顯示,印度、南韓、馬來西亞和泰國的加息機會均上升。更矚目的是「壓軸」主角,調查顯示四分之三受訪經濟師預期,美國聯儲局將於2023年加息,共上調約0.5厘!

高盛指出,考慮到全球利率上升及明年核心通脹很可能堅挺,將大部分央行貨幣政策正常化的時間,由原本預測的2022年底或2023年,提前至2022年。

貨幣政策可能加速逆轉,主要是美國加推財政刺激措施,令全球經濟前景更見樂觀,商品價格通脹升溫,全球債息也被推高,亦導致資金流出新興市場,令新興貨幣受壓。世界銀行首席經濟師萊恩哈特表示,食物價格和通脹上升對各國帶來不同影響,凸顯全球經濟不平均,風險最高的國家包括土耳其和尼日利亞,故未來可能看到新興市場採取一系列的加息行動,以抗擊貨幣貶值和壓抑通脹。

不過,新興市場債務在疫情中急增,加息周期來臨將構成違約問題。去年全球政府、企業和家庭債務大增24萬億美元抗疫,令新興市場未償還債務佔國內生產總值(GDP)總和的比率升至250%,當中債務增加最多的是中國、土耳其、南韓和阿聯酋。再者,新興市場債務還可能繼續增加,包括經合組織(OECD)和國際貨幣基金組織(IMF)均警告各地政府,不能過早退出刺激措施。

疫苗接種較慢 前景難測

不僅如此,新興市場一般而言推進疫苗接種的速度較慢,令前景更難預測。據花旗估計,新興經濟體可能要到今年第三季底至明年上半年某個時間,才能夠達到群體免疫,反觀發達經濟體可望於年底前達成。

雖然部分新興國家可能較2013年「縮減恐慌」時更能抵禦息口上升的衝擊,因在亞洲新興國家,央行去年外儲大增4,680億美元,為8年最多,能提供風險緩衝,但Capital Economics新興市場經濟師傑克遜指出,一些高度依賴發行外幣債券的經濟體,如土耳其、肯尼亞和突尼斯將面對最大風險;與此同時,本幣債券孳息攀升,對拉丁美洲經濟體影響最大。

野村則警告,儘管美國財長耶倫呼籲要有「大動作」救市,但若新興經濟體跟隨美國推出更多財政刺激措施,將是危險的策略,因為新興市場政府的淨利息負擔較發達國高出逾兩倍。該行續指,南非、埃及、巴基斯坦和印度的淨利息支出佔經濟比率,於2011至2020年已急增。