「抱團」炒風燒到港股 中資勢搶話事權

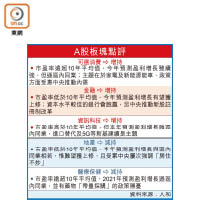

中美對壘不會因為白宮易主而完結,內地擁有一個健康運作的股市、提高外資信心是應付金融戰的不二法門,惟其大上大落一向令人聞風色變。分析相信,內地股市資金供應今年只會平穩,滬綜指也已經升得差不多,惟這輪升浪也不至於像2015年中及2018年初的那麼「短癮」,買盤集中在個別強勢股的現象不但會持續,而且會蔓延到港股,中資的定價權也會持續提高。

過去一個月官媒曾至少兩度發文批評國內基金一窩蜂炒作個別股份(抱團),還用上「一俊遮百醜」一語,諷刺業界打算靠從少數飆升的熱門股份所賺的「快錢」拉上補下,掩蓋其他選股不周招致的損失,並駁斥內地優質資產選擇少的觀點。

話音剛下,「抱團股」代表如白酒股貴州茅台(600519.SH)、電動車電池大廠寧德時代(300750.SZ)股價似被「點穴」,滬綜指和深成指也在高位整固。鑑於市場已經開始將近日港股急喻為「大時代」,與2015年看齊,究竟A股狂歡後暴瀉的厄運會否再度來襲?

公募基金A股持貨7年高

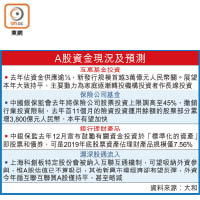

大和A股策略師潘加州相信,官媒表態不至於會導致熱門股份立即「散水」,因所謂「抱團」本身就是A股市場愈益由機構投資者主導(機構化)的正常現象,這點可從深圳證券交易所已有26%的交投來自機構投資者,較2019年高6個百分點反映,而內地去年公募基金發行金額去年還創歷史新高。Wind數據顯示,截至去年底公募基金持有A股市值佔比按年提高1.92個百分點至6.56%,創2013年後新高。

鑑於基金配置資產必定會選盈利前景較明朗、資產負債表較穩健的優質企業,現階段「它們就是這麼多」,因此出現「抱團」現象,並於近日已延伸到港股。就算白酒和新能源相關股份的「抱團」難免會鬆動,導致股價回軟,資金也不會永遠拋棄它們。

估值高 滬綜料快見頂

分析指,近期公募基金的興起與內地家庭逐漸改循專業機構作長線投資有關。內媒則報道,去年底公募基金整體規模首度突破20萬億元(人民幣‧下同)大關,按季及按年分別大增13.54%及37.85%,眾多類別當中規模增長幅度較大的股債混合基金及股票型基金,增幅分別有17.23%及11.32%。同樣破頂的是公募基金去年總盈利,高達2.02萬億元。

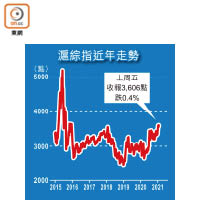

惟潘坦言,現時A股估值已很高,新經濟的已處在甚至超過2015年大牛市的水平,撇除中美關係變動及疫苗接種等影響市場情緒因素,大和給予滬綜指今年底的目標價也只是3,600點,之後應該會輪到周期股跑出,如金融、可選消費和材料板塊,因其估值與增長股之間的差距已經是過去10年最大,經濟復甦令盈利前景變得明朗。

他分析,A股短期內還有一定動力,事關去年上半年內地上市公司盈利因為疫情關係被推至一個低位,低基數效應下,近日行情今年上半年或將持續,而且拜登終於取代連番打壓中國的特朗普成為美國總統,可提振市場情緒。

不過,大和預計,內地經濟周期不久後就會「見頂」,市場焦點會逐漸離開中國疫情防控和經濟領先海外。與此同時,資金供應今年大致上只是平穩,原因是人民銀行眼見2019年第四季至2020年第三季期間槓桿率累計抽升25個百分點至270%,本年勢着手「去槓桿」,針對房地產的「三道紅線」便是一例,而且註冊制加快推行及全年將有規模高達5.2萬億元的新股解禁潮殺到,進一步吸走資金。

生科板塊估值有望上調

鑑於A股估值比港股高、內地的公募基金很多都可以投資入選港股通的股份,潘相信,「北水」南下還會持續。即使現時「北水」於港股的持倉不到半成,展望將來也可能是外資的定價權逐漸移交到中資手上。

日前香港交易所(00388)宣布合資格科創板股份會被納入互聯互通機制,他認為會為資訊及生物科技股帶來估值向上重估的機會。