內房憂違約 樓市有暗湧

中國加強內地房地產企業去槓桿,據債券研究機構CreditSights統計,計及今年到期債券及可賣回債券,內房企年內須償還的離岸債務總額飆升至535億美元(約4,173億港元),較2020年的254億美元足足增加逾1.1倍,加上內地政府設下收緊內房企融資的「三條紅線」新規定,令借貸環境更緊張,市場憂慮樓市泡沫有暗湧,並加劇債務違約風險。

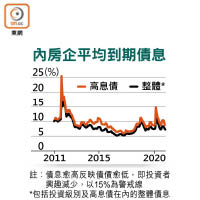

不少發債利率逾15%

由於內地對房貸劃下「三條紅線」,令內房企來自大型內銀的支持正減弱。澳新銀行(ANZ)信貸策略負責人Owen Gallimore指出,截至上周四,約有340億美元(約2,652億港元)的中國公司債利率超過15%,其中255億美元(約1,989億港元)為房地產債務,而相關公司很難再獲得銀行融資。

雖然內地債券違約已非新鮮事,但去年底波及華晨汽車集團、清華紫光集團、永城煤電等多間國有企業,損害債市投資者信心,而內房企亦因此成為令市場擔心的高額人民幣負債產業。

評級機構穆迪直言,不會對市場上弱勢的發行人出現債務違約而感到驚訝。即使信貸評級公司認為內房行業前景保持穩定,但是仍然需要關注銀行的貸款上限。

值得留意的是,去年8月被納入「三條紅線」的試點房企中國恒大(03333),其今年到期的債務總額接近30億美元,當中其未償還的美元債券息率介乎13至17%。另外,內房企佳源國際(02768)公布,發行於3億美元的優先票據,年利率12.5厘,於2023年到期。

兩周23企發美元票據

據本報統計,計及過去兩周宣布發行票據的內房企多達23家,均以美元計價,涉資合共約86.87億美元,年利率介乎2.7至14.25%,包括碧桂園(02007)、世茂集團(00813)等企業。

雖然「三條紅線」尚未正式頒布政策細則,但早前已傳出規定房企剔除預收款項後的資產負債率不得高於70%、淨負債率不可超出100%,以及現金與短債比率不能小於一倍,作為警戒線指標,並按照房企的具體指標情況分「紅橙黃綠」四級管理。

若符合全部指標,房企便會被歸為綠色級別,有息負債規模年增速可放寬至15%;若只觸犯一條警戒線則屬黃色級別,有息負債規模年增速可放寬至10%;若觸犯兩條警戒線則屬橙色級別,有息負債規模年增速不得超過5%;若觸犯全數三條警戒線,便不得增加有息負債。