美股存6大隱憂 恐冧40%

美國職位增長放慢,令達成財政刺激方案的預期升溫,美股上周五做好,道指、標指、納指和反映小型股表現的羅素2000指數齊創收市新高,是2018年1月以來首見,連帶MSCI所有國家世界指數亦漲至2,639點的紀錄高位。不過,「股神」巴菲特偏好的估值指標顯示,美股估值已遠超基本因素,有分析亦指市場有6大隱憂,或令大市回調達四成。

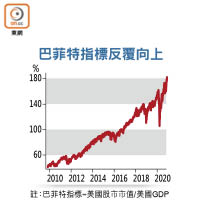

「巴菲特指標」是以股市總市值佔國內生產總值(GDP)的比率,來評估股市估值。以代表美國股市總市值的Wilshire 5000指數上周五報價除以第三季GDP,巴菲特指標已經攀升到182.91%,一些分析顯示,此估值幾乎是歷來高位。

調整市盈率僅遜科網泡沫

分析員指,「巴菲特指標」在70到80%間是投資股票的好時機,高於100%便應停止買入或離場。歷史顯示,該指標平均介乎93到114%。換言之目前美股已遠超合理水平,反映市場太樂觀,甚至過度炒作疫苗消息。該指標在2007年次按風暴為107.5%;2000年科網泡沫時期為139.5%。

不僅如此,另一個股市估值指標、由諾貝爾經濟學獎得主席勒開發的經周期調整市盈率(CAPE)也處於高位。該指標目前為33.43倍,遠高於歷史平均值16.76倍及1929年經濟大蕭條前的31倍,僅低於2000年科網泡沫時的44倍。就此,席勒近期曾撰文指,美股能不受估值影響持續上漲,原因之一是低利率可能持續更長時間,令股市相對其他資產仍具有一定的吸引力。

事實上,高估值未有嚇退投資者,由於憧憬國會可於聖誕節前就刺激方案達成協議,美股道指上周五收市漲248點,至30,218點;標指漲32點,至3,699點;納指漲87點,至12,464點。

不過,市場過度樂觀往往撞板,有分析警告目前潛在6大隱憂,分別是病毒突變且更棘手、一種或多種疫苗傳出不利消息、美國感恩節過後的確診宗數急增促使決策者再次宣布封城、市場開始擔心喬治亞州參議院最終選戰或未能出現最有利市場的國會分裂結果、通脹和利率攀升,以及伊朗和以色列交戰。

內部人士拋售量巨大響警

逆向投資分析員卡普蘭更警告,有迹象顯示美股危險,主要是企業內部人士在11月的拋售量之大前所未見,反映精明的投資者已預見危機將至,並預期股市可能下瀉30至40%。

匯市及商品方面,避險需求下降令美匯指數上周五創兩年半新低,收報90.701,周跌1.19%;英國脫歐談判未明朗,英鎊自30個月高位倒跌,收報1.3441美元,周升0.98%,仍連升5周。現貨金上周五收報每安士1,838.86美元,周漲2.86%;紐約期油收報每桶46.26美元,周升1.6%,連升5周。