內企被拖數恐惡化

新冠肺炎疫情恐衝擊內地經濟,中資企業遭遇買家拖數情況勢加劇惡化!全球風險管理及經濟研究機構科法斯集團(COFACE)預計,今年遭受封城措施嚴重衝擊的部分行業,因維持生計不得不延期繳付帳款,個別企業甚至因而受累倒閉。

科法斯發布今年中國企業的付款調查,結果顯示,早在疫情發生前,去年企業付款行為早已惡化,66%受訪企業稱遭遇逾期付款。

其中,去年遭遇逾期付款超過120天的企業比例增加至37%,按年增加6個百分點。更甚者,有27%受訪企業指,遭遇超長期逾期付款,即超過180天且金額超過全年營業額10%。一旦逾期付款金額佔企業全年營業額比例較大,便會對企業現金流構成風險。

調查又顯示,受訪企業去年平均提供86日信用期,日數按年未見改善之餘,提供平均信用期限超過120日的受訪企業比例,更由一七年的12%升至23%。實際上,有一半受訪企業提供的付款期上限,甚至超過120日。

建築運輸能源業最危

該調查研究逾千家內地企業的付款行為,值得留意的是,由於數據於去年第四季編撰,故尚未反映新冠肺炎疫情對內地經濟的負面影響。換言之,加上今年疫情等外部衝擊,企業現金流形勢隨時雪上加霜,情況將會更嚴峻。

科法斯預期,去年已承受現金流風險的行業,其債券違約及破產的數量將雙雙增加。超長期逾期付款金額超過全年營業額10%的行業之中,比例最高的行業依次是建築、運輸、能源及汽車。受中美貿易戰影響,信息與通訊技術(ICT)行業的付款逾期增加最多,平均延長12日,達102日。

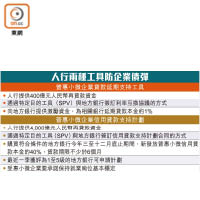

人行兩招救中小公司

事實上,中國人民銀行、中銀保監等八部委於六月首個交易日已聯合發布指導意見,提出落實中小微企信貸支持政策等三十條政策措施。人行在同日宣布「放水」力撐中小微企貸款,正式延長小微企貸款還債安排至明年三月底,料覆蓋小微企貸款本金約7萬億元(人民幣‧下同)。

同時,人行出新招緩解小微企還債壓力,主要是有關小微企的貸款延期支持工具及信用貸款支持計劃,以鼓勵地方銀行對小微企貸款「應延盡延」,及緩解小微企缺乏抵押擔保的問題,料分別支持地方銀行延期貸款本金約3.7萬億元,及帶動新發放小微企信用貸款約1萬億元。

中信証券固收研究團隊認為,新推的小微企信用貸款支持計劃並非傳統意義上的量化寬鬆(QE),兩項創新工具最多實現4,400億元再貸款資金投放,規模相當於一次「定向降準」(即對特定銀行降低存款準備金率)1個百分點,但並非一次過投放。