全球減息快車 港難追貼

美國大手劈息至零水平後,香港最優惠利率(P)仍紋風不動,香港大型銀行表明活期息口減無可減。隨着港美利率走勢將逐步趨向一致,銀行界表示,銀行貸款產品的年利率長遠有下調空間,意味市民及企業較容易「借平錢」。不過,當港息跟隨美息進入下行軌道,鍾情定期存款的「食息一族」亦難再享高息優惠,宜盡快趕坐高息尾班車。

市場關注的「港息」,一般泛指最優惠利率或銀行同業拆息(Hibor)。P是銀行普遍向外放貸時的利率基礎,通常波動較小,美國三月內兩次共削息1.5厘後,香港大型銀行已經表態維持P不變。目前市場有四個P,分別為5厘、5.25厘、5.375厘及5.5厘。

港銀未見減P誘因

翻查資料,美息於○八年跌至零水平時,香港最優惠利率亦未曾插穿5厘。銀行界普遍認為,當港元拆息跟隨美息下行,港銀才有機會減P,但仍需視乎銀行自身資金成本及資產負債表結構。財資界一般以P與三個月港元拆息之間的息差,來評估減息空間,按照傳統說法,息差超過於3厘則反映存在減P需求。

市民可伺機借平錢

不過,既然環球央行已坐上「減息快車」,上海商業銀行執行副總裁兼傳統銀行業務總監陳志偉坦言,大圍齊齊減息實為大趨勢,當季結因素及招股活動過後,港元拆息將漸漸進入跌軌,尤其與樓按相關的一個月期拆息回落,將有利以H按供款的置業人士。

另邊廂,私人貸款的年利率長遠亦不排除有所回落,惟他提醒,銀行放貸時會有多重考慮及評估,當經濟進入下行周期,私人貸款的信貸風險會攀升,即使相關利率有下調空間,相信亦難跟足拆息下行的走勢。

值得留意的是,港元拆息往往與存息走勢相近。一般而言,拆息高企反映市場資金需求高漲或供應緊張,給予銀行提高定期存款利率「撲水」的誘因,務求以高價取得所需資金。

部分銀行存息見2.3厘

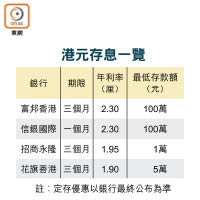

事實上,近日受三月底季結等因素影響,港元拆息連日趨升,有中小型銀行亦跟貼加存息。富邦銀行(香港)三個月期港元存息,由2.05厘加至2.3厘;招商永隆銀行同期的定存年息亦上調至1.95厘,加幅達0.4厘。因此,陳志偉預期,港元定期存款息口會輾轉向下,出現「一浪低於一浪」情況,當市場利率逐漸正常化,長期而言,長息料會高於短息,建議存戶可趁現時的短期升勢,把握機會敍做定期。

惟針無兩頭利,富邦香港高級副總裁兼消費金融部主管谷祖明表示,當銀行加入上調存息隊伍,反映銀行的貸款利率難有減息空間,而私人貸款利率尤與信貸風險掛鈎,認為波動空間輕微。目前該行私貸年利率介乎4至6厘,至於風險較高的客戶,貸款息則介乎9至13厘。