SMART MONEY:中小企貸款政府作擔保

今年中美貿易戰困擾全球的經貿市場,香港中小企亦面對不少挑戰。為了抗衡經營壓力,或為業務進行擴充,充足的資金相當重要。坊間的中小企貸款形式多變,企業可留意由政府作後盾的貸款計劃,雖然用途受到一定限制,惟有助獲取更多資金,迎接未來的挑戰。

上限千二萬 還款期60月

首先,「中小企業信貸保證計劃」為一項由政府提供信貸擔保,協助中小企業向參與計劃的銀行及財務融資機構申請貸款,以用作購置營運設備及器材,以及應付營運資金的周轉,貸款額為所購置之營運設備及器材總值的100%,上限1,200萬元,最長還款期60個月。

貸款毋須抵押品,但有限制批出貸款用途,如只可用以購置於本港、內地或海外的全新或二手營運設備及器材,包括機械、電腦軟件和硬件、運輸工具等。手續費方面,如經華僑永亨銀行申請貸款,會收取貸款額0.5%(最低2,000元)手續費。

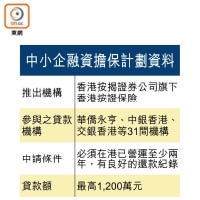

除此以外,香港按揭證券公司旗下的香港按證保險於二○一一年初推出「中小企融資擔保計劃」,亦可以協助中小企提升營運能力。

本港有多間銀行參與有關計劃,以華僑永亨銀行的相關貸款計劃為例,貸款特惠年利率為P減2.5厘,以該行最新公布的P為5.5厘計,即年利率為3厘(實際息率按銀行最終批核決定),貸款額最高為1,200萬元。

申請企業需港營運兩年

提交申請之企業,必須在港已營運至少兩年,有良好還款紀錄,不得在任何貸款機構有拖欠壞帳,以及貸款不得用於償還、重組或重新包裝其他貸款。企業客戶須作個人擔保,或就有限公司而言,須由直接或間接持有該企業共五成以上股本權益的股東作個人擔保。

香港的中小企業是指聘用少於100名員工的製造業公司和聘用少於50名員工的非製造業公司。截至今年六月,中小企業逾33萬家,佔本港商業單位總數逾98%,並為逾130萬人提供就業職位,約佔香港總就業人數(公務員除外)的46%。在從事各行業的中小企業當中,大部分是從事進出口貿易及批發業務,其次是專業及商用服務業務。