年輕族信貸評級大鑊

香港人愈來愈注重個人信貸評級,尤其是一九八○年後出生的年輕一族,但其信貸評級令人擔心,高達41%跌入最低兩個信貸評級範圍。環聯香港個人客戶業務總監羅瑞指,「無現金化」令年輕人消費更方便,亦令他們面對較高的信貸風險,更令他們需付上較昂貴的利息。

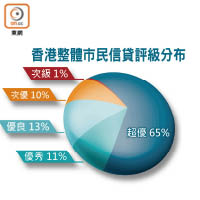

所謂「信貸評級」,即是當任何人擁有信用卡或貸款等信貸帳戶,就會有個人信貸資料,並以「評級」作為銀行批核貸款時,評估還款能力及利率的參考,甚至有部分工種需要求職者遞交信貸評級證明。評級由高至低可分為「超優」至「次級」五大類,並細分為「AA」至「JJ」級。

面臨破產料達4200人

環聯近日公布數據,於一六年九月至一七年度自行查閱信貸報告人數達14萬人,原因包括瀕臨破產及尋求改善信貸等因素,當中3%人士面臨破產風險,推算高達4,200人。

整體而言,自行查閱信貸報告的人士有近64%,為八○年後出生,即年齡為38歲或以下人士,反映年輕人對此較主動,不過,其信貸評級卻不甚健康。

當中近41%屬第二差級別「次優」或以下評級,即信貸評級為「DD」至「HH」或以下,而整體數據庫內相關比例僅11%。

年輕族信貸表現欠理想,羅瑞稱,電子支付工具盛行,除了令消費更方便,亦令年輕人更易忽略信貸健康的重要性。另外,年輕人借貸比例較高,而其信用卡及私人貸款的拖欠比率高於其他年齡層,影響評分。

在自行查閱信貸報告的人當中,有近14%為「尋求改善信貸」一族,他們信貸評級為最差級別的「次級」,即信貸評級為「II」至「JJ」,因其信貸評級差劣,大多金融機構拒絕其貸款申請,導致他們需要向財務公司借錢,並付上更昂貴利息。

改善評分有助慳貸息

同時,尋求改善信貸的人士透過持續監察信貸狀況,逾四成的信貸評分於三個月內錄改善,其中38%的評分更升21分或以上。他們主要藉着減低信貸使用額,以提升信貸評分。

事實上,信貸評分最顯著的影響之一為其借貸利息水平,透過提升信貸評分,有近20%的尋求改善信貸一族,節省高達16至75%利息。