金管局推債券資助計劃

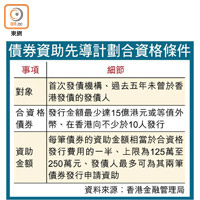

香港金融管理局公布債券資助先導計劃詳情,發行規模達15億元可申請補貼,以最低發行金額計算,每宗發行的直接經濟效益,約為750萬至1,000萬元,有望壯大香港債市。

據亞洲開發銀行數據,香港為亞洲第三大債券市場,一七年G3貨幣及本幣債券發行量佔亞洲區約一成,金管局助理總裁(外事)李永誠表示,有信心香港未來的發債佔比上升,發債人於發債過程中涉及的發債開支,約為債券票面總額0.5至1%。

每筆補貼額達250萬

按照金管局設立的條件,若債券、其發債人或其擔保人其中一方,具有信貸評級,每筆債券發行資助金額可達250萬元,否則會減半。李永誠提醒,在一般原則下,銀行或金融機構不得雙重受惠於此計劃。

事實上,財政預算案已預留5億元作專門發展金融服務業,李永誠透露,計劃佔其中的1.5億元,強調1.5億元並非封頂水平。

港債市規模有望提升

銀行普遍認為計劃有助推動香港債市。滙豐銀行資本巿場亞太區聯席主管陳紹宗表示,不少企業覬覦一帶一路的發展項目,令相關融資需求上升,認為計劃能吸引發行人使用香港平台融資。中銀香港(02388)投資管理總經理陳少平指,香港整體債市規模有望提升,更指隨債券種類增多,可改善市場流動性。

渣打銀行(香港)大中華及北亞洲地區金融市場主管兼董事總經理陳銘僑則認為,政府給予「甜頭」無疑吸引企業來港發債,但大型機構在發債時未必太在意有關補貼,料短期內難明顯改變香港債市格局。