投資動向:安度「五窮月」有竅門

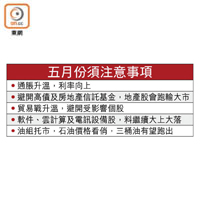

今年港股恐怕令唔少股民空歡喜,二月起自高位急墮,將一月份的升幅完全蒸發,然後在三萬點關苦苦掙扎,在半生不死下,迎來五窮月。如今中美貿易糾紛尚未解決,聯儲局加息行動未休,連帶港元受壓,香港熱錢有流走趨勢,股民應如何應對,本周與大家分析。

北水帶動,年初港股創下33,484點的歷史新高,但隨着環球通脹升溫,今年美息追加風險大增,二月開始,股市走勢轉差,中美貿易摩擦持續,美國由提高鋼鋁材等工業出口關稅,延伸到近期的「晶片戰」制裁行動,股市氣氛涼了一截,恒指在3萬點展開漫長的攻防戰,俗語話久守必失,近日大市成交持續減少,反映大戶的風險胃納轉變,要小心後市會有進一步向下風險。

美債息觸及心理關口

紐約期油衝上69美元,升至3年半高位,經濟復甦及能源價格帶動,今年三月美國通脹已升至2.4%,是去年三月以來最大升幅,核心通脹升至2.1%,均高於聯儲局2%通脹目標。近日債市預示,聯儲局全年加息3次的預告,有機會超額完成,加息可能達到4次,全年共加1厘。

通脹預期升溫,近日美國10年國債孳息升穿3厘水平,是一四年以來首次,有悲觀者認為,技術上債息已升穿30年的下降趨勢,歷時數十載的美債牛市告終。當然,也有相反的看法,認為近日2年及10年債息持續收窄至不足半厘,預示中長期利率可能或即將見頂。

目前,要判定債市老牛是否已死,相信言之尚早,不過債息作為全球機構投資者無風險回報的基準,美債息觸及心理關口,短期觸發資產配置大洗牌,是勢難避免,高負債的一類股份,或者純粹賺取投資淨息差的房地產信託基金(REITs),吸引力會相應減低,試想想,買入理論上無風險的美國國債都有3厘回報,人人有得揀,領展(00823)的3.5厘派息率瞬間變得雞肋一般。

地產股恐跑輸宜減磅

即使資產淨值折讓大,反映加息因素對本地地產股的負面影響,不過項目融資及準買家的按揭成本上升,中短期會陸續浮現。新鴻基地產(00016)、新世界發展(00017)以及恒基地產(00012)等,即使股價由年初高位回落12至14%,但第二、第三季聯儲局有機會在議息聲明上,對追加息口作出啟示,本地地產股短期將跑輸大市,應考慮減磅,或者透過衍生工具為一部分倉位進行對沖。

買三桶油博悶市突圍

沙特阿拉伯最大國營油企沙特阿美可能在今明兩年內上市,為賣得好價錢,油組一哥沙特在背後推波助瀾,托高油價是路人皆見。近日油組會議上,沙特表示減產協議決定,建基於供求基本面而非油價,市場解讀是為降低石油供應,未來減產協議可能進一步延長。石油供應減少,加上中東地緣局勢緊張,近日油價曾經見過69.55美元一桶,與去年同期50美元比較,升近四成。

油價展望向好,上游企業的實現油價帶動業績改善,石油股值得看好。三桶油之中,中海油(00883)會是首選,其次是中石化(00386)及中石油(00857),有機會在五、六月的不明朗市況中跑出。

貿易戰只有輸家無贏家

上周中美貿易糾紛蔓延至全球最大電訊設備商華為,遭美國司法部調查是否違反向伊朗禁運的制裁法令,與華為有生意往來的軟硬件公司,股價紛紛下跌。近日內地媒體傳中國可能以禁售蘋果公司(Apple Inc.)手機作為報復,另一邊廂特朗普剛約見Apple行政總裁庫克,事件變得繪形繪聲。

貿易戰從來無贏家,Apple作為全球最大市值公司,中國佔總銷售額一成九,發酵落去,後果可大可小。假如化干戈為玉帛,要趁市場恐慌一刻撈貨,也是高難度動作,短期中資電訊設備、軟件、雲端業務一類股份,應避免沾手,即使硬要博反彈,也只宜大大聲細細注。

近日科技股龍頭騰訊控股(00700)雖無被貿易戰打擊,可惜受氣氛拖累,三月大股東Naspers批股後,股價走勢級級落,與405元的批股價蟹貨區愈走愈遠,上周四最低見377.2元,與一月底高位476.6元失掉近百元。到底巨額配股貨源,落在長線機構投資者手中,抑或趁市況動盪,成為抱持機會主義的對沖基金做淡大市的彈藥,觀乎近日走勢,後者可能性未可抹殺。

慎防騰訊愈跌愈多

作為藍籌第一大權重股,基金在騰訊的持貨,與行家比較的多寡足以影響表現,年初至今恒指升1.2%,經過近日調整,騰訊已累跌4.3%成為藍籌的弱勢股份,縱觀一八年市盈率差不多是恒指的三倍,基金一旦由超過指數權重持倉,回到中性甚至更低,騰訊有超跌的風險,捧場客在短期內不可不防。

中美貿易戰由國與國之間的博弈,演變成國家針對個別行業甚至企業的游擊戰,對投資者而言,殺傷力更防不勝防,美國商務部禁止美國企業向中興通訊(00763)提供零件七年,這基金愛股復牌後如跌少過一半,捧場客恐怕已還得神落。

錢修