中資「息」驚 兩周發債735億

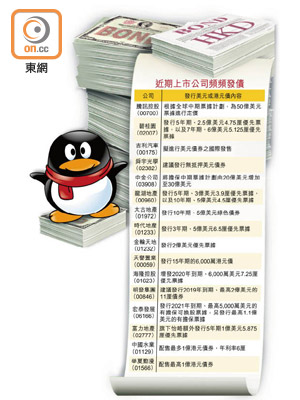

騰訊控股(00700)上周發行其有史以來規模最大的50億美元票據計劃,獲市場瘋購,將內地企業近日狂發美元債的熱潮推向頂峰。受惠於人民幣匯價趨向穩定,中資公司希望在美國加息潮前先行鎖定融資成本。根據本報統計,過去兩周本港上市公司發美元及港元債規模逾94億美元(約735億港元)。

除了騰訊之外,三隻去年才成為藍籌新貴的吉利汽車(00175)、碧桂園(02007)及舜宇光學(02382)亦加入發行美元債的行列。當中除了碧桂園等內房本身已經是海外發債市場的常客外,吉汽及舜宇均較少、甚至未有發行美元債的紀錄。

融資成本漲 轉投海外

事實上,一七年中資企業發美元債其實已呈現爆發式增長,彭博統計顯示,去年共有2,157宗中資美元債完成發行,融資總額達3,139億美元,發債金額為一六年6.23倍。

交銀國際研究部副總裁謝騏聰相信,不僅是內房板塊,勢將有更多行業的中資企業加入發美元債行列。他解釋,隨着美聯儲加息周期展開,市場預期長遠發行美元債的成本將會上升,中資企業趁現時利率仍然屬低位發行美元債,亦是無可厚非。

另一個加大企業海外發債的誘因,是現時內地市場融資縮緊,為降低負債壓力,特別是內地房地產商被迫到海外進行籌資,故現時相對低息的美元債成為內房融資新寵兒。

謝騏聰指,雖然目前中資企業在境內發債不算難,但融資成本已今非昔比,甚至較以往昂貴;加上人民幣回穩等亦加大企業發行美元債的誘因。

內媒引述中原地產首席分析師張大偉亦指,內地房企獲得低成本融資,是支撐一六年內地樓市爆發的主因,但自一六年九月以來中央實施多輪宏觀調控下,內地發債渠道不斷收緊,一八年可能成為近四年房企資金壓力大的一年。

翻查近兩周數據,發行美債的內地房企數目不少,除碧桂園外,龍湖地產(00960)、時代地產(01233)、富力地產(02777)、明發集團(00846)、天譽置業(00059)及宏泰發展(06166)等。

美元債發行媲美高峰

此外,近期不少上市公司開始有再融資需求,部分原因來自一五年上一輪美元高息債的發行高峰期。由於該批五年期高息債始於一五年發行的話,平均三年左右便可提早贖回,因此估計今年上半年有不少高息債再次湧現。

有市場人士分析,由於現時境外債券投資者的需求多元化,無論債券年期、形式,境外債或更能配合企業的資金靈活性,估計今年中資企業發美元債的規模「拍得住」一五年水平。