工行季賺750億升3%

內銀受惠不良貸款壓力降及淨息差回升,推動內銀盈利增長加快,工商銀行(01398)第三季多賺3.34%至750.04億元(人民幣‧下同),財務指標全線向好。內銀分析指,儘管受新會計準則《IFRS 9》影響撥備要求,內銀資產質素及淨息差持續改善,預期撥備前盈利能力將維持近雙位數增長動力。

工行今年首三季盈利增長2.33%至2,279.99億元,淨利息收益率較上半年擴闊1點子至2.17%,至於中國銀行(03988)雖然第三季盈利僅增0.09%至418.16億元,首三季計則升7.93%至1,455.06億元。

農行不良貸款「雙降」

農業銀行(01288)未有公布淨息差數據,但資產質素明顯改善,不良貸款率及餘額「雙降」,第三季盈利升4.89%至514.17億元,首三季賺1,600.1億元,按年增長3.79%。而民生銀行(01988)首三季盈利則上升2.75%至402.43億元。

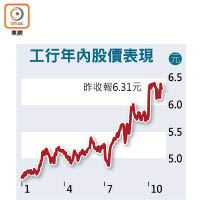

內銀股昨日面對投資者獲利盤沽壓,工行績前跌1.25%,收報6.31港元,而首三季盈利增長稱冠的招商銀行(03968),更被野村證券指其淨息差收窄,且新會計準將刺激其撥備反彈,維持「減持」評級,目標價16.22港元,拖累股價急跌4.59%,收報30.1港元,成最大跌幅國指成分股。

惟華泰港股金融業首席分析師陳姝瑾稱,招行淨息差收窄是由於零售銀行及活期存款較高面對的季節性因素,預期淨息差將於第四季回升,直言現時股價調整是投資者入市良機。

陳姝瑾又指,農行第三季末的不良貸款率降至1.97%,按季大減0.22個百分點,已優於農行的2%不良貸款率目標,整體而言,估算四大內銀今年全年的盈利增長介乎2至5%。

中行有望擴大淨息差

星展唯高達(香港)中國銀行業分析師施畊宇指,內銀首三季未有進行撥備的壞帳,影響或於第四季浮現,加上新會計準則要求,內銀未來撥備變數較大,但反映賺錢能力的撥備前盈利增長,可望維持近雙位數水平,如建設銀行(00939)第三季撥備前盈利達11%的驚喜水平,工行達9%表現不俗。

簡言之,淨息差將成內銀盈利加速引擎,施畊宇指出,中行擁美元貸款比例較高的優惠,其淨息差擴闊潛力,將稱冠同業。