普爾遜變蝕錢之神

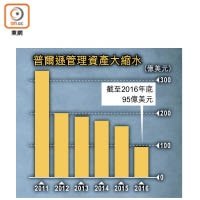

著名對沖基金經理普爾遜,因為在二○○八年金融海嘯期間,沽空次按和銀行股狂賺數十億美元,贏得「賺錢之神」的美譽,可惜他近年已經無復當年勇態,由黃金、歐債到製藥股,瓣瓣都投資失利,跟隨他的「粉絲」亦買少見少,令到管理資產規模由二○一一年高峰的380億美元,降至只剩下100億美元。

據外電報道,單計二○一五年底以來,普爾遜的管理資產便減少60億美元,當中包括投資虧損和客戶贖回。

另據呈交監管機構文件顯示,普爾遜的客戶資金走剩20億美元,相較高峰期約190億元勁縮九成,對一位對沖基金業名宿來說,打擊不可謂不大,如果放在十年前,說普爾遜最終只淪為管理自己的資產,簡直是不可思議。

資管規模剩780億

普爾遜去年第四季在報告中向投資者表示,二○一六年是他一九九四年創立基金以來「面對最大挑戰的一年」,旗艦的合併策略套戥基金回報下跌25%,主要是因為持有的製藥股包括Valaent、Allergan及Teva Pharmaceutical股價急跌,另一隻槓桿式合併套戥策略基金更跌49%。

而管理資產規模亦由二○一一年高峰的380億美元(約2,964億港元),降至只有100億美元(約780億港元)。

據悉,普爾遜不斷把資金注入基金,除把所有表現費再投資外,他一三至一四年向私人慈善基金捐出6.5億美元現金,有關金額大部分放入對沖基金中。

對沖基金Maglan Capital創辦人David Tawil表示,隨着外來資金繼續流走,有人要問為甚麼普爾遜還不索性把基金轉型成為家族管理公司?不過,他認為普爾遜要重回正軌,並非完全不可能。

事實上,消息人士透露,六十一歲的普爾遜無計劃只管理自己的財富,旗下至少三隻基金過去兩年依然開放予投資者認購,當中一隻是私募基金,禁售期達七年,惟據資料顯示,該基金管理的幾乎全部是內部資金。

分析睇好可翻身

數據分析機構Novis Partners首席研究員Stan Altshuller表示,一隻對沖合併套戥策略基金表現回勇,可以重獲投資者垂青,並指投資者追捧大名氣,相信普爾遜是其中一位有能力翻身的基金經理。

普爾遜今年成立兩隻新對沖基金,其中一隻是長短倉基金,主力投資藥股,迄今回報升9.5%,另一隻是Pure Spread Fund,投資有收購合併消息的公司,錄得7%回報。