負利率效應大鱷25萬億勢衝股樓

歐洲及日本央行先後擴大及實施負利率,市場憂慮銀行盈利會受壓,國際銀行股捱沽。相反,負利率為對沖基金提供更多便宜「彈藥」,瑞信料今年底全球對沖基金管理的資產將增至3.2萬億美元(約24.96萬億港元),市場憂慮金融市場會更波動。有基金經理指,若對沖基金做淡,恒指第二季最差或跌至16,800點,同時若美元續強,樓價或自高位最多回落六成始反彈。

今年歐洲及日本分別下調及實施負利率後,兩地銀行股因盈利前景憂慮而遭拋售,MSCI歐洲銀行股指數及東證銀行股指數今年分別瀉逾23%及34%。

美銀美林料,歐央行負利率對區內銀行體系每年產生的成本約20億歐元(約176億港元),較一四年底暴增九倍,若歐元區存款利率劈至負1厘,數字將漲至200億歐元。

87%散戶擬增持對沖基金

負利率同時觸發貨幣市場基金結業潮,然而最令人憂慮的是負利率政策,或迫使資金由低風險資產轉投高風險資產。

瑞信調查顯示,接受訪問369名投資者中,87%指今年會維持或增加對沖基金的資產配置,預期今年底全球對沖基金管理的資產將增至3.2萬億美元,按年增3.5%。

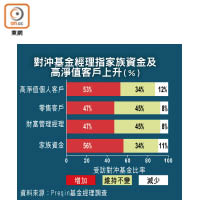

追蹤對沖基金表現的Preqin指,儘管去年環球對沖基金平均僅錄2.02%回報,為一一年來最差,但去年全年有715億美元資金淨流入對沖基金,分別有逾五成受訪對沖基金經理稱,來自家族資金及高淨值個人投資者的資產配置資金均有所增加。

阿仕特朗資本管理首席投資總監潘鐵珊稱,低息或負利率環境下,投資者需要尋找其他更高回報的產品,而對沖基金向來善於套息及利差交易,更多資金投資對沖基金,會增加市場波動性,尤其是次季市場面對六月英國脫歐公投及美國議息等不明朗因素。

騰祺基金投資管理董事沈慶洪稱,低息或負利率環境下,對沖基金更易借錢提高槓桿,但要留意目前市場在負利率下的投資方向不清晰,且個別大行及對沖基金股票與債券的程式買賣軟件尚未有計入負利率因素,正研究調整相關程式,故慎防部分金融市場買賣情況受歪曲。

券商:大鱷或隨時做淡

中國銀盛資產管理董事吳家順更指,不排除對沖基金隨時會反手做淡,特別是預期A股、港股及美股已反彈完結,沒基本因素支持,對沖基金做淡值博率更高,他較看淡港股次季表現,恒指最差或跌至16,800點。

事實上,國際大鱷索羅斯早前揚言中國經濟必然「硬着陸」,並說已沽空亞幣,港元及人民幣勢為目標。

劉智傑籲買樓宜忍手

此外,負利率對樓市影響同樣值得關注。與歐央行及日央行相反,美國聯儲局醞釀加息,導致美匯呈強,滙豐前華人大班劉智傑說,影響香港樓價的罪魁禍首是強美元,若計入各項因素,根據黃金定律,樓價自高位最多回落六成才反彈,寄語蠢蠢欲動的年輕人宜先「忍手」,切勿貿然入市。

惟劉智傑預期,美國年內沒有加息的條件,更不排除會實施負利率。