財仔按揭轉押 7季120宗

隨着銀行所受監管日益嚴謹,市場關注有財務公司(俗稱「財仔」)為轉嫁風險而向同業轉押(sub-mortgage)的情況。業界消息指,有龍頭財仔主動將轉押的金主由銀行換為大型同業,當中部分甚至買斷整個貸款組合,惟金管局總裁陳德霖撰文稱,涉及轉押的按揭貸款並不普遍。

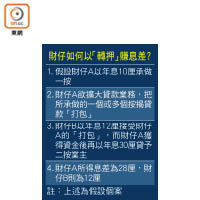

所謂「轉押」,指原本承做按揭的財仔,把一個或多個按揭貸款「打包」成抵押品組合向另一財仔借錢,再把資金貸出以擴大業務,部分甚至會售出整個貸款組合。

轉押予同行 息達14厘

據了解,以往多由銀行承做財仔轉押過來的貸款組合,但隨着針對銀行的監管尺度趨緊,財仔轉押的金主已轉移至大型同業。財仔之間的轉押息率約12至14厘,「打包」的合約以一按為主,當其獲得資金後,財仔會集中貸予周轉度及貸息較高的二按,從中賺取高息差。

陳德霖昨發表《匯思》稱,在一四年全年和去年首三季,共有超過14萬宗按揭登記,轉押宗數涉約120宗,比例不足0.1%,其中只約10宗由銀行提供資金,認為財仔透過轉押去融資,對銀行體系影響微乎其微。

借款人不知情惹爭議

事實上,財仔轉押並不罕見。香港信貸(01273)行政總裁謝培道坦言,有大型同業曾經向該公司招手,但考慮到貸款需求持續及內部資金充裕,現階段並沒有接受「邀請」。至於原本承做按揭的財仔,若把貸款組合售予轉押財仔,則按揭借款人可能會在不知情下債權被轉移,謝培道認同「的確係備受爭議嘅地方」,指出目前沒有法例明確規管。

第一信用財務(08215)主席冼國林認為,通常欠缺資金擴充的財仔方有再按融資需要,該公司現時未有轉押計劃。他並指,財仔出售按揭組合予同業,本質上與銀行出售資產予按證公司無異,強調只要借款人正常還款,財仔爆煲風險極低,坦言「將來生意多到唔夠錢借出去或會咁做(轉押)」。

及時雨信貸行政總裁黃漢強表示,以往財仔向銀行抵押按揭組合,是由於銀行貸息相對較低;若財仔向同業敲門,除考慮「打包」的抵押品組合質素外,組合的按揭成數也是關鍵,「超過八成其實已經好邊緣,通常七成左右先接受」,惟他強調目前無意以轉押擴展業務,「反而收購(其他財仔按揭業務)增大個餅可以考慮」。