人行遏跨境債券回購

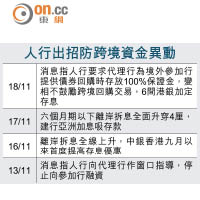

繼叫停銀行間人民幣跨境融資後,消息指人民銀行要求代理行為參加行提供債券回購時存放100%保證金,變相不鼓勵回購。銀行界認為,兩招同屬資本帳開放進程的「開倒車」措施,不排除人民幣或納入特別提款權(SDR)在即,人行察覺或防範資金異動而出招,但此舉可能導致離岸人民幣利率高企等副作用。

內地今年六月起開放離岸人民幣(CNH)參加行,可以將其內地銀行間債券用作回購取得流動資金之用,惟不足半年即收緊回購要求。消息人士指,人行已要求境內銀行,向CNH參加行提供回購服務時,要存放100%保證金,令回購交易的成本大升,變相中斷跨境回購交易。

CNH隔夜拆息逼近5厘

人行上周向在岸人民幣(CNY)代理行下達窗口指導,暫停向CNH參加行融資,據了解,回購保證金新要求,令跨境回購的另一融資渠道慘被中斷。

有外資行策略師表示,人行以兩招斷絕CNY與CNH的銀行間跨境融資,勢令兩地的人民幣匯率及息率差價更明顯,亦與國際貨幣基金組織(IMF)將人民幣納入SDR的要求背道而馳,不排除人行察覺或防範資金異動,採取「開倒車」的行動。

人行舉措令CNH利率高企,昨日隔夜拆息高企於近5厘水平,有中資銀行財資部主管稱,拆息直至尾市亦未有回軟迹象,反映市場認為資金流動渠道出現根本性變化,利率短期內難以回落。

他指出,人行目的明顯是要控制融資渠道下的跨境流動,CNH利率上升令匯價穩定則屬於利率自動調節機制下的副作用。

防息差引發套利交易

渣打香港報告指,人行提高跨境回購保證金,相信因為CNY與CNH的息差引發套利交易,即銀行透過回購獲取CNY資金支持CNH資產,人行遂出招控制風險,此舉亦令買美元沽人民幣的交易成本增加,預期離岸銀行將會減持在岸銀行間債券,將資金調返CNH市場填補資金缺口。

渣打香港外匯策略師張敬勤料現時CNH銀行於CNY市場的回購餘額約1,000至2,000億元人民幣,料三個月後將縮至僅餘零星金額。