銀行谷匯兌迎戰滬港通

滬港通將刺激香港離岸人民幣(CNH)外匯交易量,勢掀起銀行針對券商新一輪外匯兌換商戰。銀行界消息指,香港券商與銀行正積極商討滬港通的兌換安排,初步方案是券商因應頭寸需求每日以優惠價進行一次大額兌換,若以港股通105億元人民幣每日限額(約16.8億美元)計,港股通將刺激本港外匯交易量最多增加33%。

有財資市場人士料銀行為爭取生意,初期提供予券商買賣差價或僅約20點子,較同等質素企業低8至10點子。

外匯交易量勢增三成

本港CNH現日成交規模達50億至60億美元,若以港股通用盡105億元人民幣每日限額,港股通至少刺激外匯交易量增加28至33%,而滬股通每日限額更高達130億元人民幣,惟投資者可選擇即時兌換或以已有存款交易,銀行實際從中的得益較難估算,滬股通及港股通每日限額均以買入及賣出淨額計算,實際金額可遠高於其淨額限制。

滬港通的潛在參與券商逾500家,財資市場人士坦言,匯市透明度高及競爭大,價格比服務更重要。他指銀行同業間的CNH買賣差價現約10點子,而對零售客買賣差價則至少近100點子,料為券商提供的兌換差價將中間落墨,約為30至50點子,視乎券商的規模及交易對手風險而定。

星展香港財資市場部執行董事王良享表示,滬港通初期市場爭取生意,提供予券商的人民幣兌美元買賣差價可能較小,以現時市場一般提供予中型企業約30點子差價計,料屆時予券商差價最多可能再減8至10點子,若人民幣匯價表現較波動時,企業的買賣差價升至50點子,券商買賣差價則可能縮減10至20點子。

人民幣仍屬新興貨幣,容易出現單邊市,王良享指,市場佔有率較大的銀行,因為毋須經常在市場「冚盤」,爭取兌換業務時有優勢,料滬港通成熟後,提供予券商的買賣會回升至一般企業水平。

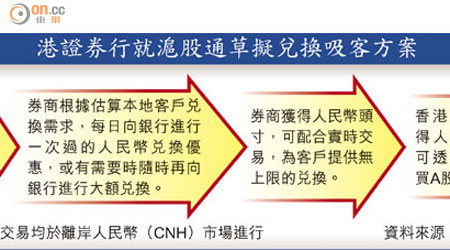

中國結算設港離岸帳戶

有銀行家認為,難以根據客戶每宗交易,券商再向背後的銀行進行實時人民幣兌換。他續稱,現時的初步方案為券商在銀行開設人民幣帳戶,根據客戶所需的估算,每日向銀行進行一次兌換,維持券商的人民幣頭寸,便可以在券商的層面為客戶提供無上限的實時兌換。

若券商在交易時段的人民幣頭寸趨緊,亦可以隨時向銀行進行大額兌換,令人民幣頭寸回復充裕水平。

香港投資者可透過自有的人民幣,或與券商進行兌換後投資滬股通,內地投資者參與港股通則必須要有進行人民幣兌港元的渠道,據了解,中國結算旗下的離岸公司,亦會在港銀開設離岸人民幣帳戶,兌換模式與香港券商一致,為中國的投資者進行港股通時的兌換服務。