大鱷趁亂增磅7千億

今年對沖基金表現回勇,數據顯示,全球對沖基金一至十月平均約有7%的累計回報,全球對沖基金規模漲940億美元(約7,332億港元),增至2.51萬億美元,預期全年回報達9%以上。本港基金經理稱,今年有不少利好對沖基金因素,除以美國「收水」為主題的炒作,科網股熱炒及併購活動頻繁等,都予對沖基金獲利空間。

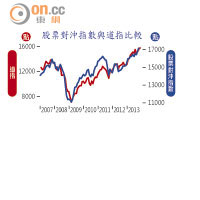

對沖基金研究機構HFR公布第三季報告,HFRI基金權重綜合指數(FWC)十月漲1.48%,是過去12個月中第10次錄正回報,股票對沖和事件驅動策略基金表現領先,而所有策略基金表現都為正數;截至十月份,該指數年度累漲7.19%,為○九年以來年度基金表現最好。過去兩年對沖基金表現較差,去年收益率僅低單位數,前年更錄9%跌幅,今年則可謂吐氣揚眉。

事件驅動基金收益10%

股票對沖和事件驅動(Event-driven)基金續引領基金上漲,HFRI股票對沖指數十月漲1.8%,年度基金表現達11.3%。

股票對沖策略的年度基金表現也是自○九年以來同期最強,股票對沖今年的年度基金表現,也超過了股票對沖策略自九○年以來的年度化基金表現。

HFRI事件驅動指數漲1.5%,是過去17個月中第十五次月度基金表現上漲,令年度收益達10%。事件驅動策略中,基金表現最佳仍是「投資者權益行為策略」和「特殊情形策略」,微軟收購諾基亞、對沖基金經理艾肯帶頭向蘋果公司施壓大手回購,更成為近期事件驅動的典型例子。單單十月份,投資者權益行為策略便漲3.5%,年度收益14.7%;特殊情形基金十月漲1.9%,年度收益11.9%。

東驥基金管理董事總經理龐寶林稱,今年市況比較清晰,尤其美國等成熟市場表現理想,令對沖基金容易捕捉走勢獲利。事件驅動策略則受惠今年併購活動活躍,尤其是微軟收購諾基亞等科技股併購,大部分企業狀況健康,現金充足,中國及日本都鼓勵企業外出併購,為事件驅動策略帶來機會。

今年科網股王騰訊(00700)股價破400元,加上Twitter首日上市表現亮麗,令科網板塊成為對沖基金熱炒對象。

明年回報料續增長

豐盛金融資產管理董事黃國英稱,今年對沖基金回報佳是因互聯網等個別板塊表現「突出」,令投資靈活度較高的對沖基金得以捕捉機會。去年股票指數在權重股帶動下做好,導致傳統基金跑贏對沖基金,但今年個別板塊表現優於權重股,令對沖基金轉強。龐寶林相信,明年對沖基金環境仍佳,因政策因素清晰,一旦美國退市,市場將出現大調整,對沖基金有「搵食」機會,另隨着經濟復甦,料政府對市場干預會減少,亦降低政策不明朗的可能。

今年利好對沖基金表現因素

美國退市問題及美國政府暫停運作,給予對沖基金在相關波動中獲利空間

科網股等個別板塊炒起,令投資靈活度較高的對沖基金有覓食機會

併購活動轉趨活躍,利好事件驅動策略

新興亞洲、俄羅斯及東歐帶動新興市場對沖基金表現,包括A股大幅波動