圓資亂竄禍新興市

「現代期權交易之父」斯科爾斯(Myron Scholes)憑藉早年參與發表的Black-Scholes期權定價方程式,於九七年獲頒諾貝爾經濟學獎而聲名大噪,他在接受本報獨家專訪時警告,日本量化寬鬆(QE)政策導致大量資金流竄,對新興市場深遠影響不下於美國退市。他又批評金磚五國成立千億美元應急儲備基金以應對資金流走,指此舉「好心做壞事」。

據EPFR資金流報告顯示,過去一年新興股票市場基金流走135億美元,同期已發展股票市場基金則流入113億美元,由今年四月底新興債市基金更極速流走221億美元資金,反映美國退市陰霾困擾新興國金融體系。

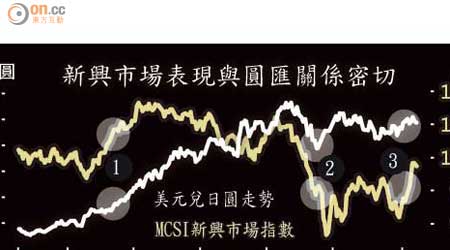

不過,斯科爾斯認為日本量寬政策對新興國影響與美國退市同樣重要。他形容日本設法壓低市場實際息率,以刺激當地投資和消費催谷通脹,早前已誘發大量資金由日本逃到新興市場。事實上,圓匯近期波動,已令新興市場陷入資金外逃的困局。

他說,早前(今年五月)圓匯突然轉強,令新興市場債市孳息率大幅抽升,區內游資散水;加上近期投資者解讀聯儲局收水訊號後,加劇撤資的速度,導致印度盧比急瀉,配合中國對商品及基本物料需求下降,引致巴西、俄羅斯債息飆升,故此他認為日本量寬對新興市場的影響與美國退市同樣深遠。

「金磚基金」恐鼓勵冒險

對於中國、巴西、俄羅斯、印度及南非等金磚五國為抗衡資金流動向的威脅,共同設立1,000億美元的應急儲備基金,對此斯科爾斯擔心只會好心做壞事,在尋求穩定時為市場製造更多動盪。他舉例國際貨幣基金組織(IMF)的目標同樣是促進金融市場穩定,但當人們知道有基金作保護罩,就更會冒險:「實際問題是,你不希望(市況)太穩定,因當太穩定,人們會冒更大風險,當波動時,人們就會變得謹慎。」

他認為若政府意圖穩定市場時做得太過火,會成為問題,因為看似平穩的市況不能長久,最終都會爆煲,讓市場保留一點波幅,反而永遠不會出事:「監管者以為投資市場可以永遠平穩,但這不一定是真的。」

對中國前景非常樂觀

談到中國參與大量非洲及南美的基建項目,容許巴西及中國間以人民幣交易,從而減低以美元單一結算匯價風險,種種迹象可見中國讓人民幣走向世界,無形同步在亞洲築起一所IMF或世銀,概念等同塑造「亞洲版」IMF或世銀的雛形。

斯科爾斯經常訪問中國,熟悉中國文化,對於中國的經濟前景,他直言是「非常樂觀」,原因是中國坐擁13億人口,正在推行大量重整經濟的活動,而目前增長率在全球中仍見突出。不過他亦解釋,GDP(國內生產總值)只可量度收入,不可反映收益或附加價值(透過生產而創造的價值),若基建項目只能提高GDP而不能為社會製造價值,就不應推行。

斯科爾斯(Myron Scholes)學術商界「通吃」

現職 美國史丹福商學院金融學巴克名譽教授

Stamos Partners經濟顧問委員會主席

美國手機虛擬錢包服務公司Kuapay顧問委員會主席

經歷 曾任對沖基金白金林木資產管理主席

曾任華爾街著名投行所羅門兄弟董事總經理

97年憑Black-Scholes期權計價公式獲頒諾貝爾經濟學獎,模型在國際投資市場被廣泛沿用

為前美國最大對沖基金長期資本管理(LTCM)聯合創辦人,基金初期回報可觀,98年因俄羅斯債務違約遭遇滑鐵盧,需聯儲局協調15家銀行共同拯救

2007年預言銀行界要進行資本重組

2008年於雷曼倒閉前一個月預言會出現全球衰退

新興市場資金大逃亡

今年至今

新興市場股票基金錄135億美元資金流走

成熟市場股票基金錄113億美元資金流入

今年四月底至今

新興市場債券基金錄221億美元資金流走

資料來源:EPFR資金流報告

記者何玉婷報道