Money Talk:跨價期權優勢勝單邊

很多投資專家曾提出以下的看法:「若看期貨指數上升,投資者不應買牛跨期權,只應買入認購期權。因為如果早已認定升幅有限,根本不應買期權,而不是為怕輸期權金,放棄上行利潤。」這個違反邏輯的謬誤看法不但沒有理會期權的基本特性,還忽略了跨價期權的優勢及其可使用的跟進策略。

以恒生指數期權為例,若21,000-21,400牛跨期權需140點期權金。當指數短期內向下調整400點,投資者可考慮再以140點期權金(時間相距愈長,期權金愈少)買進20,600-21,000牛跨期權。雖然總共支付了280點期權金,但投資者持有的牛跨期權是20,600-21,400,比當初只買21,000認購期權,更有機會贏取指數延後升幅。

另一方面,亦比當初一大早買入20,600-21,400牛跨期權來得便宜(便宜大約90點以上)。再者,若不想投放太多資金,亦可待指數下調400點後,以大約37點期權金買進21,400-21,800牛跨期權。兩個牛跨加起來,就是成本只有177點的21,000-21,800牛跨期權。

多組牛跨解沽貨疑惑

當期貨指數上升,拿着一手認購期權的投資者一般都不知道應該何時沽出套利,太早怕賺少,太遲則怕指數回跌、見財化水。利用多組牛跨期權可把問題解決:

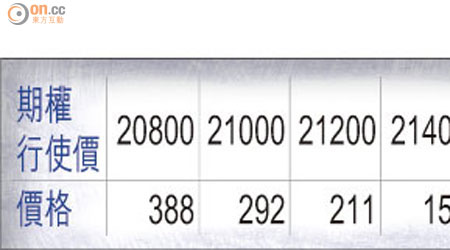

以今月九日恒生期貨指數是20,750點左右時的期權價格為例,若預計指數最少可上升600點,開始時可買21,600-22,000牛跨期權4套,成本為220點〔(96-41)x 4〕。若短期內指數上升600點,可先沽出21,400認購期權,收取期權金388點(時間相距越長,期權金越少)。這個時候,在恒生指數期貨0至23,000的範圍內,投資者在最壞情況下(指數=21,600的時侯)也只不過輸掉大約$2,000。若指數持續上升,可待每上升200點沽出在價600點牛跨。

在以上例子,可先沽出21,600-22,200牛跨並收取期權金236點(388-152),待指數再上升200點,再沽21,800-22,400牛跨,最後沽22,000-22,600牛跨完成整個套利程序。沽出3套牛跨及一隻認購期權並扣除成本28點子後,最高可收取1,248點利潤(最佳結算指數為22,000)。讀者若發現理解以上程序困難,可到筆者網誌參閱有關期權盈虧圖。

事實上,在不同時間,期權策略加上期貨,能配合不同的風險及回報取向、市場策略,及/或投資者的心理質素。量力而為、採用適當期權策略,自然可改善回報、減低風險。

以上意見基於眾多假設,讀者絕不應倚賴本文內容作出任何法律或投資安排。

浩邦金融董事 梁彥穎