回歸20年 東方海外售予中資 董建華492億賣家業

香港回歸二十年,新一屆政府上場不足半個月之時,香港首任特首、全國政協副主席董建華家族旗下的上市公司東方海外國際(東方海外)宣布「賣資產」。東方海外昨發公告表示,獲國務院國資委旗下中遠海運集團聯同上海上市公司上港集團以每股現金要約價78.67港元提全購,涉資約492.31億元。由於涉事各方並已簽訂不可撤回承諾,按董氏家族控股權計,將套現約338.24億元。若今次交易最終落實,東方海外將由外人接手。

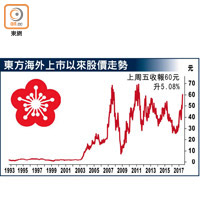

東方海外市值 廿年升約24倍

通告指本次交易後,東方海外擬維持其聯交所上市地位,東方海外總部及管理職能續留在香港,並續以其獨立品牌經營。提出收購的中遠海運及上港又承諾,交易後兩年內會保留東方海外原薪酬福利體系,並將不會因收購原因而辭退東方海外的員工。

按昨日東方海外、中遠海運集團旗下本港上市公司中遠海運控股、上海上市公司上港集團全資附屬公司的聯合公布,中遠海運控股旗下Faulkner Global Holdings Limited及上港集團BVI發展有限公司作為聯席要約人,於上周五(7日)提出收購東方海外所有已發行股份。每股東方海外股份現金要約價78.67元,較上周四(6日)收市價57.1元溢價約37.77%。但在交易正式公布前,東方海外上周五股價續升,交易要約價比上周五收市價60元則溢價約31.11%。若以東方海外上周五收市價計,公司市值約375億元。按該公司九七年年報顯示當時所發行股數,及以九七年六月二十七日收市價計,公司當時市值僅約15億元,當時董建華仍未正式上任特首,而九七年至今共二十年時間,董氏家族身家已水漲船高。

董建華家族料可套現約338億

東方海外現已發行股數約6.25億股,若今次要約獲東方海外股東全數接納,中遠海運控股母企中遠海運集團及上港集團應付約492.31億元。東方海外大股東(即董氏家族持有的Fortune Crest Inc.及Gala Way Company Inc.)已就此要約簽訂不可撤回承諾,共涉約4.29億股東方海外股份,佔東方海外已發行股本約68.7%,總代價將約338.24億元。

中遠海運控股及上港集團收購

據財團協議,中遠海運控股及上港集團將分別收購董氏家族持有的58.8%及9.9%東方海外股份,至於要約下有效交出以供接納的餘下最多31.3%東方海外股份,則由中遠海運控股要全數收購。惟收購有先決條件,須滿足美國反壟斷改進法的規定,及獲得包括中國商務部及歐盟委員會的反壟斷審批同意,此外還須得到國家發改委、國務院國資委和國家外匯管理局的批准,及須於中遠海運控股股東大會上通過決議批准要約及資產重組。

通告又指明,若因上述反壟斷審查問題而令要約限期前未能達成有關先決條件,中遠海運集團同意屆時會向東方海外支付2.53億美元的反向終止費。

去年盈轉虧 蝕約17.09億

東方海外近年業績表現平平,一四年及一五年盈利雖回復按年增長,但去年底止全年業績卻已由盈轉虧,全年虧損達2.19億美元(約17.09億港元),收入更按年跌11.01%至52.97億美元,毛利僅2.65億美元,按年倒退61.58%。