名家筆陣:怎用大行報告揀股?

早前恒指正值急升之時,有朋友向我發送一段新聞,內容是關於有大行大幅上調騰訊(00700)目標價,預期最樂觀可升穿600元,然後朋友下一句便問我:「瞓身買入?」

朋友沒有財經知識,問我意見實屬正常,但這個情況反映一般散戶面對的煩惱:當大市牛氣沖天,大行紛上調目標價,股市前景看似亮麗,身邊朋友又分享勝利成果,自己卻「一股都無」。到自己鼓起勇氣入市時,卻遇上近日大市高位回落。除怪天意弄人外,矛頭更指向大行愚弄散戶,吸引散戶成接貨對象。對於大行的目標價及分析報告,投資者應如何看待及利用?

參考目標價須睇市況

先談目標價,大行的目標價是根據各種的財務模型推算,當中包括盈利、營運開支、債務開支、行業增長等估算。部分行業或企業的收入較易預測,如有企業經常跟分析員交代公司的營運狀況,分析員較易掌握公司發展。又例如有新手機推出,分析員可拆解手機內的晶片來自哪間供應商,以推算各晶片股的盈利前景。

惟部分企業前景相對較難預測,如從事藥物開發的行業,由研究到成功量產充滿大量不確定性,盈利前景有機會受藥物的成敗左右。又例如油企開採石油會對油井的投資價值作估算,但實際蘊藏量難以預測。

因此,散戶不應着重目標價的高與低,更不要比較各股票的目標價跟現價的相差而作為選股參考,特別是在牛市期間,強勢股節節上升並接近目標價時,大行隨即調高目標價,但事實上企業的基本面沒有明顯變動。這情況下,目標價的參考價值不大。

三方面檢視投資潛力

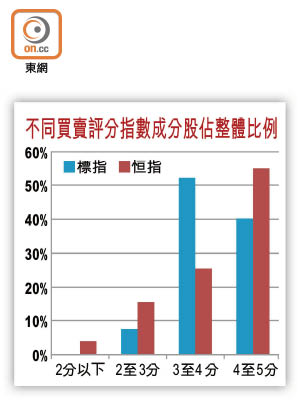

不過,目標價並非一無是處。如當大部分大行對同一企業評為沽售,並將目標價定低於現價,散戶未有充分認識行業及企業背景前,還是少碰為妙。事實上,被列為沽售的企業佔上市公司少之又少。圖中顯示現時各投行分析員對標指及恒指成分股的評級,滿分5分代表大行一致評為買入,0分為一致評為賣出。結果顯示標指超過九成的上市公司有3分以上,只有一間公司是2分以下,恒指有八成企業有3分以上,只有兩間公司是2分以下。在環球經濟做好的大環境下,分析員仍普遍看淡公司前景,這反映企業經營環境非常嚴峻。

投資者亦可留意企業業績公布後翌日的大行報告,屆時報告除有目標價外,分析員亦會列出對企業前景的看法。散戶閱讀大行報告時,可思考以下幾個問題:第一,看好或看淡的原因過去有否提及?理據是否可靠?第二,其他公司能否輕易挑戰甚至取代大行所提及的企業優勢?如現時社交媒體的廣告收入持續上升,其他企業會否挑戰他們的地位?第三,對於大行提及企業面對的困難,究竟是真挑戰還是小障礙?如近期內地收緊對網上貸款企業的監管,是打擊金融企業的盈利,還是有利龍頭股發展?

以上問題除有助投資者在審視持有甚至買股的理據,亦可從中發掘投資機遇。如過去有大行憂慮香港樓市辣招將打擊本地地產股的賣樓收入,但最終辣招無效,樓價上升帶動地產股做好。因此,投資者切勿看輕大行分析報告所帶來的投資價值。(本人持有騰訊)

梁志麟

交通銀行香港分行策略師

作者:梁志麟