搜財奴:下一波金融危機由邊度爆?

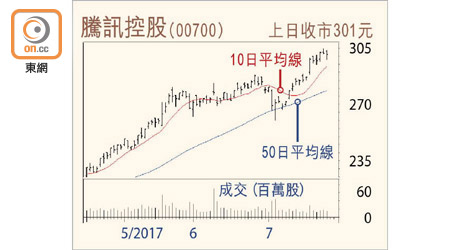

周一本欄見報後,大市又見突破!當然,首選騰訊控股(00700)於周二再創304.8元歷史新高,而恒指則於昨日升抵27,007點的一七年度新高。然而,相信這只會叫一般散戶,更望指數和騰訊興嘆,感慨究竟有幾多人真的能從去年底穩持這家股王至今?

至於沒有買過騰訊,又或者沒有長揸恒指期貨的散戶,在細價股災的影響下,不輸錢已屬萬幸!香港時間周四凌晨,美國聯儲局議息會有結果,事前市場預期是次不加息,但大家的注意力,卻反而是集中在聯儲局縮減其資產負債表的時間表,和相關指標及言論上!

日前,跟退休銀行家酒薈時,他說早前收到私人銀行顧問資料,推介幾種以大中華和亞洲為主要投資地區的最好表現對沖基金。基本上,它們都有個共通點,就是最大比例持股皆為騰訊。

大戶在港選股方面的口味,似乎仍跟在美國市場一樣,只敢一窩蜂進入愈升愈有的大價股。數口絕精的酒友,當然不會輕易付高昂的收費,去買靠騰訊突圍的對沖基金!銀行家認為,這種一窩蜂式的決定亦算是引致下一個金融危機的先兆,甚至乎是最弱連結點(Weakest Link)。

債市規模令人擔憂

不過,直至此刻,我是傾向相信下一個全球金融危機,仍然最有可能來自市場規模,與日常成交量不對稱的投資類別。例如,仍然沒有統一交易所,要靠類似店頭市場和莊家(Market Maker)行為,進行買賣的債券和物業投資。最新一期的《經濟學人》雜誌,較擔心的是債市的相對流動性遠多於上次金融海嘯期間,因銀行之間的不互信,令銀行體系流動性瞬間消失的前科!

根據英倫銀行最新發放的一份研究報告的立論,他們現時最擔心的,就是債券基金面臨大額贖回時,所謂「流動性錯配」(Liquidity Mismatch)。簡而言之,就是那些基金能否在平均成交下沽貨而不造成骨牌效應,去應付這些突如其來的大額贖回!

興業金融證券董事 鄭家華(作者為註冊持牌人士,持有騰訊)