內房孭重債達三萬億

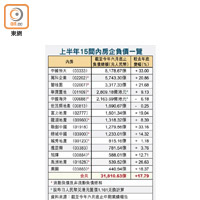

內房負債的問題一向為市場關注的焦點。本報統計了在香港上市的15間包括中國恒大(03333)、萬科企業(02202)、碧桂園(02007)等大中型內房今年上半年的負債情況,顯示15間房企負債總額合共超過3.18萬億元(人民幣‧下同),較去年底增近18%。不過分析認為,現時內房融資渠道拓寬,加上銷售表現理想,認為高負債風險問題不大。

本報根據上述房企截至今年六月底止的中期業績報告作統計,發現15間房企中,有10間總負債超過1,000億元(見表),其中恒大負債最驚人達8,178.67億元,較去年底增長33%,佔15間房企負債總額逾四分之一。除中國海外(00688)及世茂房地產(00813)外,其餘13間房企總負債皆較去年底錄得漲幅,當中增幅最多的是融創中國(01918),達33.16%。

細企買地 負擔增加

東亞聯豐投資董事總經理盧穗欣認為,內房上半年賣樓成績不俗,加上融資渠道多元化,高負債總額對大中型房企問題不大。但他對聚焦三、四線城市的中小型房企看法較為審慎,「他們追投一線城市土地時會增加融資負擔,對管理不是太完善的公司來說,會有風險問題。」

去年起房企大規模發行低成本境內公司債券,趁機置換高息債券及信託產品,並間接推高地價。中證監七月已強調收緊上市房企再融資政策,限制企業再融資所得資金不能用於拿地及償還銀行貸款,只能用作建築成本用途,盧穗欣認為此舉增添房企發債難度。

另外,蘇州、南京、廈門等二線城市陸續推出限貸及限購政策,冀為樓市降溫,拖慢房企買地步伐,減少融資需求。他相信,內地樓市調控政策及貨幣政策走向將成為房企發債的主要考慮因素之一。

券商對前景不樂觀

雖然大型房企短期資金鏈「爆煲」危機不大,但亦有券商關注個別房企高負債問題。美銀美林上周發表報告指,恒大截至上半年計入永續債之經調整淨負債比率高達432%,較去年同期及去年底分別大幅上升204個百分點及118個百分點,融資風險高,重申對恒大「跑輸大市」評級,目標價5.5港元。

該行並且相信,恒大積極購地、回購股份、高派息及拓展新業務,將令公司淨負債比率維持非常高水平。