孖妹S檔案:美大鱷賭牙骹 同股神鬥炒

同人打賭唔出奇,但有位仁兄竟夠膽攞32萬美金(約250萬港元)出嚟賭,對手仲要係股神巴菲特,孖妹就覺得呢個人相當有意思兼型爆。美國對沖基金經理Ted Seides喺八年前公開同股神打賭,揚言十年之後,自己揀嘅對沖基金回報,會高過追蹤標普500嘅一隻指數基金,八年過去,呢位Brother嘅成績暫時落後對手三倍有多,咁佢又會唔會咁易認輸?

豪擲250萬下戰書

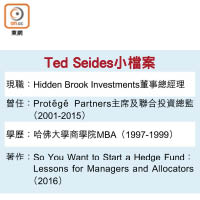

T:Hidden Brook Investments董事總經理 Ted Seides

彩兒:見到巴郡股東會年年都人山人海,就知幾多人崇拜巴菲特,渴望喺佢身上攞到啲投資智慧,但你○八年就反而公開同佢打賭,唔通當年你覺得股神唔及你英明?

T:我當年決定同巴菲特打賭,係因為覺得自己贏面好大,就好似玩無限下注嘅德州話事啤抽到兩條「煙」(Aces)。○八年一月,呢個賭局開始時,標普500指數嘅估值喺歷史高位,睇歷史,股票估值過高,之後通常都表現唔好,當時我相信未來大市表現差,對沖基金應可跑贏。

Kitty:雖然你所揀嘅對沖基金上年回報率有1.7%,多過標普500嘅指數基金所賺到嘅1.36%,但係過去八年裏面,你只有兩年跑贏,目前指數基金累積回報達65.67%,你只有21.87%。依家距離呢個賭局完結只係剩低兩年,似乎你好可能最終會成為股神嘅手下敗將喎。

標指強勢 量寬所賜

T:雖然情況未如我所想,但有時就係咁㗎啦,好似即使抽到兩條「煙」,都係會輸。

彩兒:對沖基金一般收取2%管理費,另加20%表現費,好多人都批評芬佬食水太深,令基金回報被大幅蠶食,你又點睇呢個講法?

T:就對沖基金是否可跑贏大市,巴菲特着眼點單純係對沖基金收費,收費係其中一個問題,但唔完全解釋到對沖基金跑輸大市。

Kitty:你覺得有咩原因令你輸畀巴菲特?

T:標普500指數過去幾年跑贏環球多個市場,跟美國近零息嘅環境有關。其實,攞標普500指數同我揀嘅對沖基金回報比較,本身並唔係完全合適嘅,因為後者所投資地區分散,偏重細價股,亦比長倉基金承受較細嘅市場風險。

○七年時,標普500指數估值已好高,理應係不利佢嘅走勢,令我贏面頗高,但標普500指數喺○九至一五年間節節上升。大部分人都認同,聯儲局喺○八年金融海嘯後推行嘅量寬計劃,扭曲股市原有走勢。

另外,對沖基金有時持倉水平會好低,揸住大量現金,○九年起近零息嘅環境令佢哋來自現金嘅利息收入近乎零,亦係影響回報原因之一。

食硬客仔 未憂飯碗

Kitty:會唔會仲有其他抗辯理由?

T:仲有呀,低息環境、市場透明咗,同埋行業競爭加劇,令借貨沽空成本上升。據我哋估計,現時每年借貨沽空成本,比○九年前高出5%,即係一個40%短倉嘅對沖基金,每年會少咗2%回報。

彩兒:你之前講過,喺大牛市入面,用追蹤大市表現嘅投資方法較有利,跌市則有利對沖基金表現。你覺得未來兩年會唔會出現一個大跌市,令你可最終反勝巴菲特咁峰迴路轉呢?

T:一般嚟講,大跌市係好罕見,仍然有可能會出現,但喺未來兩年發生機會不大。

彩兒:唔少人認為,對沖基金業風光日子已成過去,未來會面對大規模贖回潮,投資公司黑石集團總裁詹姆斯早前話,下年對沖基金整體管理資產會比今年大降四分之一。你擔唔擔心自己飯碗不保?

T:對沖基金贖回情況其實唔嚴重,據統計,今年第一季對沖基金行業整體錄150億美元贖回,佔行業管理資產總數唔夠1%。我預期,若對沖基金整體表現短期冇改善,贖回會有所上升,但詹姆斯預測就冇咩可能成真,依家投資者冇咩其他更好選擇。

歷史與周期悟道理

Kitty:你征戰股場咁多年,領悟最深嘅究竟係咩?

T:任何成功嘅長線投資,都會有表現平平嘅時候。我學到最重要嘅嘢,就係明白歷史同周期,好似現時對沖基金所受嘅監管,係我從事金融業以來最嚴格,但學習過投資歷史嘅人都會知,當共識嚴重偏向一方,市場自然有方法扭轉局面。

財富雜誌一九七○年嘅一篇題為「Hard Times Come to Hedge Funds」嘅文章,形容當時對沖基金面對嘅挑戰,正正就係呢個行業現時所面對嘅嘢,若投資者當年完全放棄對沖基金策略,可能會錯失近半個世紀跑贏大市嘅回報,同埋令投資更分散嘅機會。

打賭巨額贖回出現

彩兒:若今年再賭過,你有信心落咩賭注?

T:我會賭對沖基金所受嘅監管會有所增加,尤其來自政治化嘅退休基金。我會賭對沖基金行業會出現一啲引起注視嘅贖回。我會賭對沖基金嘅收費會持續下降。同埋我會賭對沖基金可搵到方法,順利克服今日呢種咁具挑戰性嘅經營環境,做得遠比今日大眾所相信嘅好。

若有料報畀彩兒同Kitty或有嘢問,可電郵money.biz@on.cc

Kitty 彩兒