今年MPF位位輸五千

一五年即將完結,根據晨星(亞洲)截至本月廿四日數據顯示,今年本港整體強積金平均下跌2.61%,勢結束連續三年錄得正回報走勢,並且會是強積金成立以來,第五次錄得年度跌幅。期內,「打工仔」較喜愛的亞洲、香港股票及中國股票組別全數見紅。

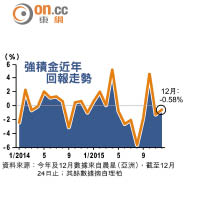

截至本月廿四日,十二月本港整體強積金平均下跌0.58%,除中國及大中華股票組別微升0.22%,以及港元貨幣市場組別沒有變化之外,其餘分類組別均下跌,當中日本股票及歐洲股票分別下跌3.19%及2.04%。

全年計,儘管有可能是本港強積金成立以來第五次錄得年度跌幅,幸而跌幅屬歷年最少。按截至今年九月底強積金資產總值5,613億元計算,不計入之後新供款,今年整體強積金虧損約146.51億元,即平均每名「打工仔」帳面虧損5,312元。

康健護理股跑贏

至於分類全年表現,其他股票類別(包括南韓股票及康健護理股票等)與日本股票組別鶴立雞群,錄得8.17%及7.16%正回報。港元債券與歐洲股票組別成績被拋離,分別微升1.63%及0.76%,保證基金組別則微升0.34%。

相反,亞太區股票(不包括日本)、亞洲股票(不包括日本)、中國及大中華股票組別年內包辦倒數三位,下跌8.48%、7.70%、6.99%。香港股票組別表現同樣失色,下跌4.16%,拖累全年強積金表現。積金局截至上半年資料顯示,有63%資產分配於香港,當中股票佔41%,同時有9%資產分配於亞洲(不包括日本及香港),意味受中港及亞洲區市場表現失色拖累的「打工仔」眾多。

展望明年,浩邦金融董事梁彥穎表示,較看好美股與歐股,雖然港股受制於內地經濟增長放緩,惟相信即將推出新措施穩步推動股市發展,故不宜過分看淡港股,建議高風險承受能力「打工仔」可將五成強積金資產投放於美股基金、兩成五投放於歐股基金、兩成五則配置港股基金。至於低風險承受能力「打工仔」,不妨選擇主力投資短債的債券基金,建議將七成強積金資產配置相關債券基金,三成資產配置美股或康健護理基金。

明年看好港美股

中原資產管理高級副總裁黃安盈看好港股及美股基金,預期美股受惠大選,港股可望受帶挈,惟環球經濟未見明顯復甦,建議「打工仔」作中線部署,年中趁市況好轉將部分股票基金轉換為債券基金;至於低風險取態的「打工仔」,若已持有以債券基金為主的組合,不宜再作調動,因強積金基金所投資的債券穩定性高,不太受美國加息影響,毋須過分憂慮。

駿隆集團行政總裁蕭美鳳表示,加息下債價或有調整,人民幣趨跌同樣影響基金回報,建議風險胃納較低「打工仔」,投資組合中股票比例可增至約兩成以爭取回報,當中香港股票基金及環球股票基金較可取。至於風險胃納中至高的「打工仔」,她認為可分散投資不同股票市場,除港股、區域及環球股票市場外,指數基金同是可取選擇。

康宏理財強積金業務拓展董事鍾建強建議,高風險胃納「打工仔」投資組合中,股票佔比可增至六成,其中環球股票基金有助分散市場波動風險;低風險胃納「打工仔」則可將七成投資在相對較穩健的軟性保證基金。