拆倉潮恐重創港股

中國外貿數據遜預期,觸發市場擔心人民幣進一步貶值,在岸人民幣匯價昨急跌至四年低位,國際油價急挫,環球通縮憂慮再起,加上美國將踏入加息周期,或再掀套息交易「拆倉」潮。港股昨日一度急瀉逾四百點,收市「四連跌」兼失守兩萬二千點關。

恒指ADR早段挫297

大和資本警告,於「拆倉」及走資潮加劇下,中國或爆發貨幣危機,走資及需求放緩或為明年亞洲區帶來第二波衝擊。巴克萊更直言,或重演今年八月環球股市大冧的慘況。全球跌市,港股料亦難幸免。

港股美國預託證券(ADR)周二早段偏軟,中移(00941)報89.254元,跌0.396元,滙控(00005)報59.523元,跌1.327元,按比例相當於恒指跌297點。

市跌298點 沽空爆升

承接外圍股市弱勢,內地經濟數據又遜預期,港股低開144點後愈跌愈有,最多跌437點,低見21,765點,大戶乘機「屠」牛,61隻牛證被強制收回,之後大市跌幅收窄至298點,收報21,905點。國指亦連跌四日,曾挫237點,跌穿9,600點,幸收市險守9,660點,跌137點。

港股成交767億元,沽空額彈66.7%至96.17億元,沽空比率升至12.61%,全日共1,281隻股份下跌。

早年曾率先貼中人民幣升值斷纜的大淡友、大和資本(香港)首席經濟師賴志文發表展望報告指,不認為過去「空美元、持亞洲貨幣長倉」的套息交易盤已大部分完成「拆倉」,觀乎期內已償還的美元債務不多,亞幣貶值亦增加相關國家或企業償還美元債的難度,顯示它們並未為加息作好充足準備。

他續說,中國經過多年寬鬆政策後仍未見成果,內地經常帳盈餘已不足夠覆蓋經常帳赤字,此情況未來兩年也不能扭轉,勢加大人民幣貶值及資金外流壓力。現時人民幣貶值已形成市場共識,不少企業及富有的投資者已從中國抽走資金,出口商亦傾向將收益以美元或其他貨幣持有。

勢現反向套息交易

人行寬鬆政策下,不少機構投資者及企業更看準機會於內地借「平」錢,然後轉為進行「空人民幣、持美元長倉」的反向套息交易(reverse carry trade)。

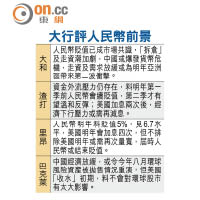

他料未來中國或有三大情況,一是人行大規模干預人民幣,企業及個人需減持資產還債,即債務通縮(debt deflation),屆時資產價格將跌及掀倒閉潮;其次是人行對匯價「零」干預,但大量印錢量寬,此情況或釀貨幣危機,令人民幣跌逾三成,惟上述兩情況出現概率僅各30%。

最後的情況介乎兩者之間,人行會適度干預人民幣及透過減息降準作中國式量寬,出現概率達40%。

巴克萊證券亦指,中國經濟放緩或令環球風險資產拋售潮重演,但美聯儲收水初期料不會對環球股市有太大影響。大華繼顯(香港)研究部策略師李惠嫻稱,恒指跌穿近日橫行區,或先回補十月裂口底部21,530至21,719點,一旦失守,將再下試21,400點。