新股神:A股勿掂

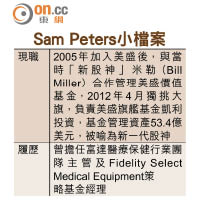

聯儲局上周發表議息聲明後,市場再次聚焦美國加息時間。美盛集團旗下的凱利投資基金經理、接替米勒(Bill Miller)的新一代股神Sam Peters,於議息聲明後對本報表示,現時很多人相信低息、低通脹環境會長期存在,但這想法其實非常危險,他建議投資者可重倉美國金融股,其次為傳統科技股及電力股,但認為中國股票估值過高,不宜沾手。

Sam預期,美國今年十二月很大機會開始加息,幅度為25至50點子,投資者宜為通脹、利率回升作準備。「當人們對某些事情特別有信心,通常是問題所在。就如五年前人人都對金磚國家增長信心十足,相信商品供應不足以應付需求,故價格永遠不會下降。」

他強調,當央行的貨幣政策出現滯後,而經濟好轉,通脹高於預期,加息步伐加快,這會是完全不同的投資環境。

美股牛市未完 值博

他稱,美盛旗下基金近幾年已為加息作準備,現時最重倉板塊為過去多年表現一般的金融股,尤其看好既受惠息口上升、基本面亦良好的銀行及保險公司。他並減少持有公用股這些用來收息、性質與債券相類的股份,因這些股票的估值在低息環境上漲不少。

除了金融股之外,Sam亦看好傳統的科技股及電力股。他指出,前者的自由現金流收益率很高,而現時美國有很多用煤作燃料的電廠將關閉,令市場的競爭減少,像Calpine(CPN)這樣的電力股估值很便宜,又有雙位數字的自由現金流收益率,非常吸引。

蘋果公司、微軟及IBM等多間美國企業近期公布的季度業績令市場失望,股價受壓。據統計,近期公布業績的美國標普500指數成分股平均盈利增長僅0.9%,令人質疑美股是否可維持相對高的估值,但Sam對此不以為然,認為美股牛市可持續。

美企盈利料年增5%

他解釋,雖然美國企業盈利增長不是太高,但勝在質素搭夠。「股價固然受盈利增長推動,但資本回報率及增長質素亦重要,無疑我們現處於低增長環境,但美國企業的資本回報率、毛利率、自由現金流都在歷史高位,可見增長質素很好。」

他料美國企業盈利全年會有3至5%的增長,速度不高,但已足夠支持市場穩定向上。「美股是現時環球最值得投資的市場之一,因回報高,公司財務狀況良好,且有很多股份回購及併購活動。此外,美國的銀行系統良好,樓市又逐步改善,就業情況亦有改善。」

美國上周公布次季經濟增長數據,國內生產總值(GDP)按季上升2.3%。

Sam指出,在政府減少開支的情況下,美國經濟有這樣的增長,顯示實質增長非常穩定。「我預期美國未來會維持2.5至3%的增長,這已足夠改善美國就業市場。我們看到這正產生很好的乘數效應。」

他舉例,之前很多美國青年人沒有穩定工作,被迫與父母同住,但新增家庭最新數目出現反彈,可見就業市場改善後,愈來愈多年輕人可租樓或置業,搬離父母的家,加大支出消費。

A股大跌估值仍高

對於中國A股市場,他指出,中國企業的問題是資本回報率、毛利率很低,增長質素不高。雖然近期A股有重大調整,但考慮到這些因素,它們估值仍過高。

Sam指中國政府近日對資本市場實施頗多限制,由近期A股拋售情況可見投資者對此有很大戒心,他認為中國要過渡至消費為重心的經濟增長,仍面對不少挑戰。