高度戒備 九月加息

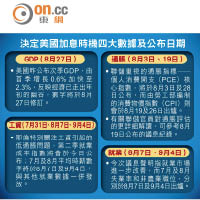

聯儲局結束兩日議息會議,聲明顯示當局注意到美國經濟和就業市場持續增強,為今年內按計劃加息「開路」。雖然聲明中沒有明確的加息暗示,利率期貨反映九月份加息機會率亦僅由議息前的40%微升至44%,十二月加息的機會率則為74%,但不少市場人士認為加息門檻降低,息魔最快九月殺到,未來的增長、就業和通脹數據表現均成為加息關鍵。

次季GDP增2.3%略遜

美元普遍上升,歐元兌美元周三收市顯著跌0.69%後,昨最多再跌0.66%至1.0911,美元兌日圓則最多升0.52%,高見124.58,澳元一度再創六年新低。

美國第二季國內生產總值(GDP)以年率計增長2.3%,遜預期的2.5%,但首季數字由收縮0.2%修訂為增長0.6%,印證聯儲局對經濟逐步改善的看法。

新申領失業救濟低預期

同日公布的上周首次申領失業救濟人數,由前一周25.5萬的四十年低位,回升1.2萬,至26.7萬,但低過預期的27萬,前周持續申領人數增至226.2萬,高過預期的220.5萬。Markit經濟師威廉森稱,數據增加九月加息機會。

議息聲明論及加息條件時,期望看到就業市場「略為進一步改善」,相比六月份聲明雖然只是新增「略為」一詞,便令外界認為這代表就業市場改善程度已愈來愈接近當局的加息目標。

摩通首席美國經濟師費羅利指出,新增「略為」一詞看似微不足道,但聯儲局不會無緣無故在聲明加入新詞彙,這大大打開了九月加息之門,但同時留下退路,一旦由現在起到下次會議前就業數據令人失望,當局可選擇押後加息。

「債王」格羅斯稱,聯儲局將於九月加息,主要是當局了解到零息政策無助全球經濟。

美國六月份失業率降至5.3%的七年低位,今年以來每月非農業職位增長平均達20.8萬個,情況確實令人鼓舞。不過,聯儲局多次重申加息決定以數據表現為依歸,聯儲局下次會議落在九月十六至十七日,有經濟師直言未來兩次就業數據非常重要。

分析指,中國市場波動或是聯儲局加息一大絆腳石。由於美息貼近零,即使通脹只能緩速上升,當局仍可逐步小幅加息,惟中國經濟放慢加上股市爆泡,恐令商品以至其他貿易貨物價格受壓,令聯儲局通脹達標的日子更漫長,一旦美國經濟受波及,超低通脹更可能演變成通縮,這個疑慮勢令當局在收緊幣策時採取更寬裕的時間表。

高盛行政總裁布蘭克費恩認為,美國正迎來持久的增長,相信市場很快可以克服加息所帶來的影響,而且即使當局恢復加息,息口仍然低於正常水平。

羅家聰:9月12月都加

富達投資方案及房地產部環球投資總監Andrew Wells亦認同,美國很大機會在十二月加息,經濟增長疲弱、低通脹及美元續轉強等因素,或延遲美國加息步伐。歐洲高息債、美國高息債及中國點心債與美國國債較少受美國加息影響,為理想投資選擇。

交銀香港首席經濟師及策略師羅家聰指,聯儲局未有在今次聲明中,明確勾畫加息時間表,相信是因近期通脹仍低,若希臘情況及商品價格趨穩,九月加息機會頗大。即使九月加息,十二月仍有再加息的機會。