內銀谷資本削股息

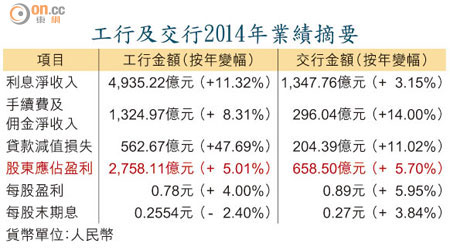

大型內銀為了滿足資本要求再削派息成為市場焦點,儘管工行(01398)二○一四年多賺5.01%,達2,758.11億元(人民幣‧下同),惟每股派息減少2.4%,派息比率亦下降2.15個百分點至32.74%。工行管理層解釋,此舉是為了符合更嚴格的監管要求,而面對資產質素轉差,今年會力保不良貸款率於1.45%以內。

工行盈利達2758億

事實上,本周公布的中行(03988)及農行(01288)已率先將派息比率降至33%,德銀認為四大內銀均會將派息比率削減至33%。至於去年多賺5.7%的交行(03328),全年盈利為658.5億元,每股派息0.27元,派息比率保持約30%。工行去年盈利達2,758.11億元。

工行董事長姜建清解釋,削減派息主要是為了能適應更嚴格的監管要求,以及進一步增加內源性資本補充能力,並指工行一直非常關注股東派息,惟未有預測未來派息比率會保持在何水平。

工行去年底的核心一級資本充足率上升至11.92%,姜建清預告,今年計劃發行不超過400億元的二級資本工具及不超過450億元的境內優先股。

貸款減值損失升47%

內銀去年壞帳增長壓力顯著,影響業績表現,向以穩健稱著的工行各項資產質素指標均惡化,全年貸款減值損失增47.69%至562.67億元,期內核銷不良貸款更增1.32倍至383.64億元,惟仍未能阻止壞帳增加,一四年底的不良貸款率升至1.13%,餘額增至1,244.97億元。

工行行長易會滿稱,中國經濟及企業正經歷較長的結構調整過程,故工行短期與同行一樣面臨不良貸款率上升的壓力,但隨着中國經濟恢復增長及下行壓力局部釋放,相信中長期可保持穩定。他又指,今年工行會盡量將不良貸款率控制在1.45%以內。

交行去年多賺5.7%

此外,工行去年第四季盈利按季倒退23.51%至553.47億元,符合預期,儘管該行每股盈利增長4%至0.78元,但每股末期息反而下跌至0.2554元。

至於工行盈利增長放緩,姜建清解釋,主要是由於利潤基數大,難以保持過去的高增速,但未來會通過私人銀行及資產管理等業務帶動盈利增長。

去年多賺5.7%的交行不良貸款率在第四季升11點子至1.25%,撥備覆蓋率全年大降34.77個百分點至178.88%,屬已公布內銀中最低,而且離監管最低要求150%不遠,意味進一步利用撥備抵銷壞帳的空間,已所餘無幾。

交行管理層解釋,撥備下降主因是核銷158億元壞帳,未來仍會繼續核銷,但今年核銷額將低於去年,並加大撥備力度。

城商行盛京銀行(02066)去年盈利增長11.08%至54.04億元,每股派息0.275元。該行年底的不良貸款率維持0.44%,惟期內資產減值損失按年升4.43倍至9.34億元。盛京副行長兼首席風險官王亦工預期,今年不良貸款率及淨息差將維持在現水平。