專家薦積金轉揸歐日股票基金

在美國加息陰霾下,近期美股表現反覆,資金重新聚焦弱勢的歐日市場。強積金顧問稱,貼市投資者可考慮加重強積金組合內歐日股票基金比例,如減持美國股票基金先行獲利,換貨至歐日股票基金,由於涉及匯市波動風險,投資期以半年為限。

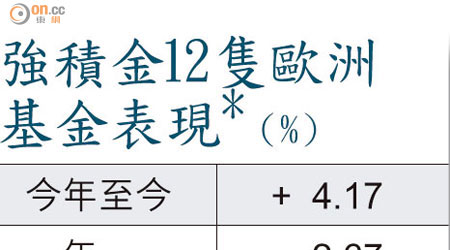

據晨星(亞洲)數據顯示,今年一月一日至三月十日止,十二隻投資歐洲的強積金表現中位數為升4.17%;五隻投資日本的強積金表現中位數為升6.73%,上述表現已考慮同期歐元和日圓匯價分別挫11.55%和1.07%的因素。本報粗略計算,若計及匯價因素,歐日強積金可分別再升15.72%和7.8%。

須留意當地股匯風險

駿隆強積金顧問行政總裁蕭美鳳稱,歐日股票基金價格現已跌至低位,目前建議新的強積金供款投入到相關歐日強積金以博取利潤。

至於已工作多時的打工仔,如持有美股強積金,不妨先行獲利,換貨至歐日股票基金,但強調只適合貼市投資者,年期亦應以半年為限。

由於有匯價波動問題,本港強積金條例規定,投資海外強積金須有30%作港元對沖,如基金組合內可買進30%港股,故上述歐日貨幣匯價挫,已有相關對沖來減少損失,但要留意當地宏觀政策對股匯帶來的風險,意味入市時機至關重要。

蕭美鳳解釋,正因有上述30%的對沖,即使升市,投資者亦未能盡享好處。以一三年為例,日經平均指數因當地巨量寬鬆而大升,但同期投資日本強積金表現跑輸日經指數近20%。

對於已買入相當比例歐日股票基金的強積金供款人應否換貨至其他市場,韜睿惠悅投資顧問香港總監曹偉邦指,不同基金的好處及壞處各異,如美國基金表現雖好,但價格已升到很高;香港股票基金沒匯率風險,但波動非常大。

曹偉邦稱,投資者宜重新評估當初選歐日股票基金的理據,若理據仍成立,就不應換貨至其他基金。他說:「現在(歐日股票基金)用低位價格走貨,去買升到很高位的貨是否值得?」

廿年後退休勿亂換貨

銀聯集團董事總經理及行政總裁劉嘉時則稱,強積金為非常長線的投資,以「平均成本法」每月定時投入資金買入,將風險以年期分散,得到平均回報,不失為不錯的投資方法。若有十多二十年或以上才退休,不應胡亂換貨。

劉嘉時又指,現時供款人雖可透過電腦或手機下達轉換基金指示,最快24小時內完成,但何時、甚麼價買入或賣出,並非供款人或強積金代理可控制,期望經常換貨來為強積金增值是不切實際。