理財品回報內銀焗頂

人民銀行減息,但大多數內銀未有因此下調理財產品回報率,即使工行(01398)內地分行今日起調低120日期或以上產品回報,減幅亦僅10點子。分析指主要因銀行水緊,在年結前未敢有大變動,意味在年結前內地資金成本仍難向下。本港銀行界指,內銀理財產品回報仍吸引,未見南下來港買銀行產品成風。

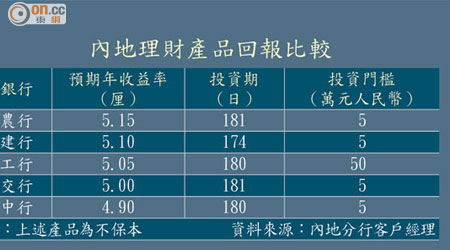

記者走訪北京五大內銀分行,發現銀行銷售的理財產品預期收益率與上周相若,只得工行分行個人客戶經理向記者展示內部通告,指今日起該行120至360日期的產品預期收益率一律降10點子,調整後收益率為4.75至5.25厘。

年底收益率難再下調

回報降幅僅10點子,遠少於上周五人行存息減幅25點子,業內人士稱,十二月底的年結未過,銀行為防水緊未敢輕舉妄動大幅削理財產品收益。

上述客戶經理稱:「是次為工行今年第五次大規模降低產品收益率,但未來一個月有年結因素,息率未必再下調。」

事實上,人行大動作減息後銀行流動性未完全放鬆,尤其是上海銀行間同業拆息隔夜至三個月期,於本周一回落後,過去兩日已全線反彈至高於周一水平,其中隔夜息單日升1.4點子至2.537%。

交行(03328)及建行(00939)客戶服務經理均預測,今年底理財產品息率已不如往年達6厘般高,但年結因素「比較不好說」,銀行仍有機會因資金緊張,於目前水平稍微加產品收益率。

據各分行提供的價目表,保本保息的理財產品數量不多,息率全部於5厘樓下;非保本浮動收益的則佔大多數,一年期或以下的預期收益率最高僅5.3厘。

內銀經濟師傾向相信流動性抽緊屬短期現象。交行首席經濟學家連平指, 上海銀行間同業拆息只是一兩天波動,不是趨勢,並解釋人行已表明有意救市,會好好管理流動性,以防企業融資成本過高。他認為,銀行理財產品定價因素多,難預測年尾走勢。

興業銀行首席經濟學家魯政委亦相信,人民銀行已推出一系列流動性工具,銀行管理其流動性應不成問題,而九月出台的存款偏離度監管指標,限制銀行於指定時段大幅增加存款量,「衝時點(即於十二月底)爭存款沒意義」,故「十二月底理財產品收益率抽高機會不太大」。

未見內地客湧港買SID

近日本港看漲人民幣結構性存款(SID)湧現,最高回報可超過10厘,較部分內地理財產品的回報還要高。

有本地銀行產品部主管稱,雖然本港看漲人民幣SID回報可觀,但投資者若要博取最高息率,則視乎人民幣升值幅度,內銀理財產品則較易取得高息,故仍有吸引力,暫未見增加內地客南下來港買銀行產品。

本報記者湯夢儀北京報道