SMART MONEY:借孖展抽新股有着數

近期新股市場轉熱,部分首日更錄得不俗升幅。熱門新股多人爭,抽中的機會普遍較低,小注認購又隨時會錯失潛在獲利機會。因此,部分投資者為增加中籤機會,又或想騰出資金捕捉其他投資機會,會選擇借孖展抽新股。以下為大家分析箇中認購竅門、成本計算及相關風險。

相比真金白銀認購新股,透過孖展有助放大認購的股份數量,如以較普遍的九成孖展為例,投資者出10萬元按金,金融機構借出90萬元,合計可以共100萬元入飛參加「抽獎」,自然有助提高抽中的機會及數量。

即使投資者本身已有100萬元,亦可選擇僅出10萬元本錢抽新股,餘下的90萬元用作其他投資用途,爭取更佳的潛在回報。

現金入飛恐蝕手續費

以早前上市的三和建築集團(03822)為例,公開發售部分超購661倍,認購一手中籤率一成,要穩中一手,就要抽150手,涉資逾45萬元,投資者才不會失望而回。

舉例,倘投資者有40萬元投資本金,若以現金入飛,只足夠認購100手(20萬股)三和,最終仍有機會未能獲分配股份,費時失事之餘,兼蝕掉抽新股涉及的手續費。

另一邊廂,若選擇九成新股孖展,投資者可以約30.3萬元,把認購金額谷大至約303萬元,抽1,000手(200萬股)三和,結果至少穩獲五手,並有機會獲六手股份。而三和首日報升8%,每手帳面獲利240元,五手帳面共獲利1,200元,扣除貸款利息、相關交易成本及手續費之後,仍能錄微利(見附表)。

若投資者身手敏捷,在三和首日掛牌高位1.92元沽貨套利,五手股份帳面更可共賺4,200元。

宜留意息率及招股期

當然,並不是每隻新股的股價表現都理想,倘新股跌穿招股價,投資者的虧損亦會跟隨增加,故決定是否以孖展出擊之前,應先綜合多項因素。

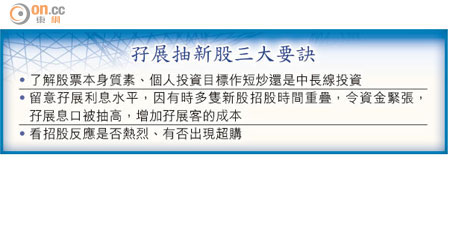

業界建議,投資者決定是否以孖展抽新股可從三方面考慮:一是看清股票本身的質素,投資者預期作短炒還是中長線投資;二是留意孖展利息水平,因有時多隻新股招股時間重疊,令資金緊張,孖展息口被抽高,增加孖展客的成本。

除了息口,貸款日數亦會因新股的招股期長短而有所差異,因新股由截止認購至退款,可能橫跨周末周日及公眾假期而拉長,令孖展客需多付數日利息。

至於第三項,是看招股反應是否熱烈、有否出現超購。倘新股認購反應麻麻,或出現較高的中籤率,投資者有機會獲派較按金還要多的貨值,而需要額外補錢接貨,否則最壞情況是客戶有機會被罰息或強制平倉。

睇招股反應免「抽凸」

按過往經驗,當新股供過於求,上市首日較易跌穿招股價,隨時加深投資者的虧損。因此,為免「抽凸」,建議投資者可看清招股情況後,於招股第三日(即截孖展當日)才入孖展飛。當然,倘遇上高質素的新股、孖展資金又趨緊的情況,入飛可提前至招股第二日,以免因孖展額度爆滿而向隅。

一般來說,金融機構為投資者提供的新股孖展息率,會視乎當時環境及不同新股而定。近期部分證券行提供的息率處1.3厘水平,如以九成孖展為例,信誠的年利率為1.28%,輝立為最高1.38%,一般是貸款金額愈高,息率愈低。

另外,金融機構普遍設有「最低消費」,貸款金額達指定水平才會提供新股孖展;孖展牽涉的手續費亦可能有別於透過現金申購,大家入飛前不妨先了解清楚。