新世界分拆酒店上市

新世界發展(00017)公布,就分拆旗下酒店資產以Reit形式獨立上市,已向聯交所提交申請,上市資產包括君悅、萬麗海景及尖沙咀凱悅三間本港酒店,標榜上市首兩年收入將全數派發,且會繼續收購新世界集團內其他酒店資產。投行消息指其估值可達200億元,目標集資額為10億美元。

新世界執行董事兼聯席總經理鄭志剛表示,分拆是為集團建立具策略性酒店投資平台,協助訂立明確目標及有效的資源分配,新世界和周大福企業會聯合持有上市酒店資產不少於50%權益,未來會有收購旗下各酒店資產機會,包括兩大酒店品牌Rosewood及貝爾特。

模式參考朗廷酒店

上市前,新世界酒店由新世界及周大福分別持股64%及36%,集團會先行重組,由新世界酒店向新世界及周大福全購君悅、萬麗海景及凱悅酒店之後獨立上市,收購代價有待獨立估值師釐定,代價是向新世界及周大福發行上市後單位及現金支付,款項來自上市集資額及貸款融資所得。新世界酒店承諾,上市後至一四年六月底止年度,以及一五年六月底止年度全部收入用作分派,其後各財年則分派收入之90%。

投行消息稱,新世界酒店上市模式將參考五月底上市的朗廷酒店,估值及集資額料高於朗廷,估值可達200億元,集資額達10億美元,首兩年全數分派令單位息率亦可達5厘。

未來發展空間更大

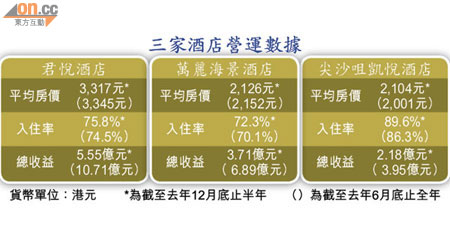

君悅、萬麗海景及凱悅去年六月底年度營運溢利分別約為4.58億、3.34億、1.61億元。君悅最近進行客房及大禮堂翻新,料一六年竣工,或影響財務表現,新世界及周大福願意就一四年六月底止財年之分派按比例提供最低分派擔保,又於一五及一六財年分派作保證,提供補足款項減輕翻新工程的影響。

證券界認為,新世界酒店未來發展空間更大,因新世界還有多家中港及東南亞酒店可供日後收購,現時上述三酒店加上本港還有沙田凱悅、東涌諾富特東薈城酒店,內地有8家酒店,胡志明市及馬尼拉有3家,總房間數目達7,235間,總樓面逾180萬方呎。高盛指,分拆有利釋放酒店資產價值,里昂則關注新世界會否派發特別股息。