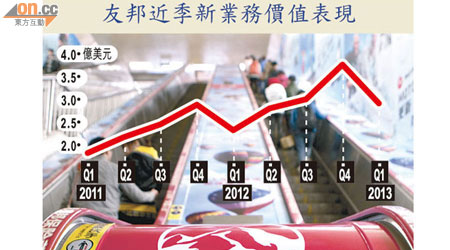

友邦新業務價值飆25%

友邦(01299)首季增長動力仍然強勁,季內新業務價值(NBV)按年上升25%至2.91億美元,略勝市場預期。雖然季內NBV及新業務價值利潤率(NBV Margin)較去年末季倒退,不過有券商認為友邦全年的增長勢頭可持續,前景值得看俏。

收購累利潤率降

截至今年二月底止的第一季,雖然友邦NBV結束過去連續三季錄按季增長的勢頭,按季減22.6%,但仍創下歷來最高的首季數字。

友邦首席執行官兼總裁杜嘉祺表示,主要是各市場的NBV於首季均向上所致,除了本港業務動力仍不俗外,印度、澳洲及菲律賓等地亦有良好表現。

至於季內其他新業務指標,NBV利潤率按年及按季則分別下降3.7及7.4個百分點至38.4%,惟年度新保費按年升37%至7.45億美元,總加權保費收入亦較一二年同期增16%至41.77億美元。

對於NBV利潤率收窄,杜嘉祺解釋是受累地區組合變動、及新收購的ING馬來西亞業務整合影響,但強調其他市場尤其是韓國的業務增長強勁。

券商薦吸 睇38.2元

券商Jefferies指,友邦第一季新業務價值遠勝該行預期,若不計及新收購的ING馬來西亞業務,季內自然增長有21%,即使其首季NBV利潤率減少,但各地業務表現理想。德銀則認為,友邦第一季新業務價值勢頭強勁,重申「買入」評級,給予目標價38.2元。