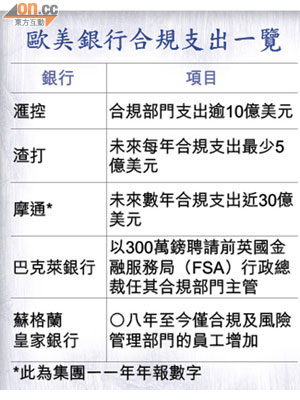

歐美銀行合規開支趨增

為應對各地監管要求,多間歐美銀行紛加強合規投資,其中最近爆出多宗醜聞的滙控(00005),去年基本合規開支較一○年便急飆一倍至逾5億美元,計入其他相關開支,總額已逾10億美元,而渣打集團(02888)亦警告每年至少額外多付5億美元。分析普遍認為,各大行合規開支增加的趨勢將無可避免。

滙控開支逾10億美元

上周公布業績的滙控在年報表示,目前集團在全球各地的合規部門有逾3,500名員工,相關開支已超過5億美元。若連同其早前公布就美國洗錢案作出各項補救措施逾2.9億美元、及在五年內展開「認識你的客戶」檔案檢討近7億美元支出,總額已逾10億美元,相當「襟計」。

與滙控「難兄難弟」的渣打不遑多讓,繼去年業績受累大額罰款而勉強持平後,行政總裁冼博德預告,在英國開徵銀行稅及各地就銀行的流動性、資本水平實施新規定下,集團今後每年「使費」將增加5至8億美元。

美國《紐約時報》之前就報道,隨着各地的監管要求提高,歐美大行在合規上尤其是招聘人才的開支顯著上升。該報引述人力資源公司Hudson的資料顯示,一一年歐美合規行業的平均薪酬升幅達21%,較一○年高6個百分點,並料投行合規部門主管的薪酬為20萬鎊,而合約員工的一日薪金更高達2,000鎊。

開支增加勢損盈利

信誠證券聯席董事張智威認為,由於各地加強監管措施令歐美銀行成本上升,可以預期銀行成本將會增加,影響盈利表現。

他續指,其實滙控去年業績令人失望,股價理應受壓,只是集團增加派息市場的反應才不大,他反而較看好渣打,主要是相信其合規支出應可「封頂」。