SMART MONEY:美國ETF 平價執寶

近期美國交易所買賣基金(ETF)市場爆發減價戰,兩隻投資美股的ETF的開支比率減至0.04%,即投資1萬港元,每年僅收費4港元(未計經紀佣金),不僅遠低於本港強積金基金平均收費的1.73%,回報更不俗。打工仔是時候放眼世界,在美國廉價ETF中尋寶。

廉價:開支比率僅0.04%

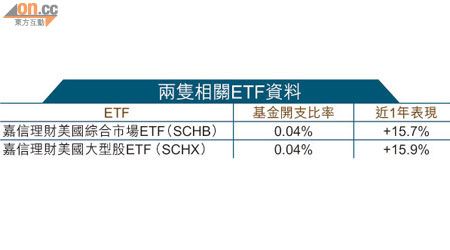

大部分ETF是被動式追蹤指數表現,正好令它們有收費低的優勢。嘉信理財管理的美國綜合市場ETF(SCHB)及美國大型股ETF(SCHX)就最適合不過,兩者開支比率同為0.04%,並主要投資美國上市的大型股份,但前者組合較分散,持股逾1,900隻,後者則約750隻。現時兩者的十大持股項目相同,包括蘋果公司、埃克森美孚、通用電氣、微軟等跨國巨企。

跑贏同類零售基金

兩ETF證明「平嘢」未必「冇好」,受惠美股強勢,近一年皆升約16%。相反,本港零售基金的美國大型股票(均衡型)組別,同期平均僅升12.5%。然而需留意,由於兩ETF相關性大,較易出現相似表現,削弱組合分散風險能力。

均衡:涉獵股票債券商品

最廉價組合只可投資美股,未必適合所有投資者。若投資取向較穩健,不如將資金平均分配於股票、債券、商品、及現金四種資產,並適時還原比重,以減低面對逆市時所受的衝擊。

對於喜歡成交活躍的投資者,可揀iShares MSCI歐澳遠東指數基金(EFA)及PowerShares DB商品指數基金(DBC),前者投資全球股票市場(美國除外),持有雀巢、滙控(00005)、瑞士羅氏藥廠等逾900隻大型股,三大投資股票市場依次為英國、日本及瑞士;後者追蹤的商品指數同樣相對分散,包含原油、黃金、玉米等商品期貨。

「債王」領軍跑贏基準

債券方面,信奉名牌的可留意今年二月才推出的太平洋資產管理(PIMCO)總回報ETF(BOND),這隻由「債王」格羅斯領軍的固定收益ETF,雖然0.55%的開支比率較一般債券ETF高,但其推出至今跑贏基準指數逾5個百分點,反映物有所值。現時這ETF持有最多的資產為美國按揭抵押債券及成熟國家債券(美國除外)。

專業:科企為攻 黃金作守

若以上兩個組合仍不合心意,不如看看美股專家的推介。自大學時已參與美股投資的敦沛證券副總裁黃志陽表示,建構ETF組合應着重選取彼此相關性不高的,達到分散風險效果。

因此,他推介的組合雖然以美股及科技行業(如追蹤納指的PowerShares QQQ(QQQ))為主打,但仍建議大家加入約一成比重的SPDR金ETF(美股:GLD;港股編號:02840),捕捉一旦股市調整時,資金流入金市避險。他補充,儘管近期美股出現調整,但相信這正好給予長線投資者低吸的機會。